Sujet : Nouveau développement de la crise | |  Posté le 11-09-2015 à 13:46:22 Posté le 11-09-2015 à 13:46:22

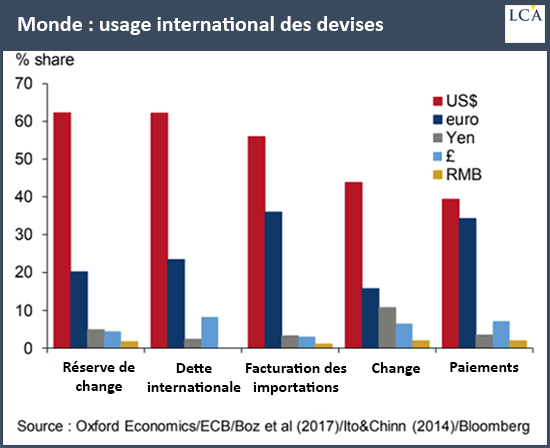

| L’article de Commnuistes ci-dessous ne tient pas compte du recentrage de l’économie chinoise et de l’internationalisation du yuan. Ce sont pourtant les deux éléments majeurs qui, associés à la baisse de la consommation dans les pays riches et au renchérissement du dollar, sont à l’origine des soubresauts économiques et financiers.

Communistes répète comme un perroquet les doctes sentences des Echos :

"Qui pourrait croire en effet que la première puissance économique, profondément intégrée a celle du Monde, ne soit pas touchée par la crise de suraccumulation du capital qui est à l'origine de la crise globale du capitalisme ?"

Les solutions appliquées par la Chine consistent à augmenter les investissements dans l’économie réelle, augmenter les revenus des masses et compléter la protection sociale, et diminuer les impôts.

Elles sont aux antipodes des mesures d’austérité des pays impérialistes où les investissements sont essentiellement absorbés par la spéculation financière, où les prix et les taxes augmentent, et où les salaires et les pensions diminuent.

Communistes affirme que l’économie chinoise est « intégrée au système impérialiste », ce qui n’a aucun sens en économie politique.

Soit un pays vit en autarcie complète, soit il s’intègre au commerce mondial.

Dans le second cas ceci n’implique pas qu’il soit colonisé ou colonisateur, dominé ou impérialiste. Affirmer que la Chine a choisi un développement capitaliste ne correspond pas aux faits non plus car la Chine associe plusieurs modes de production.

Sous cette formule floue Communistes insinue que la Chine est une puissance impérialiste. On aurait pu dire de la même façon que la guerre du pétrole était impérialiste parce qu’elle sonnait le glas des 30 glorieuses.

Communistes reprend la propagande de la presse économique bourgeoise en affirmant que le monde s’enrhume parce que la Chine éternue.

En réalité c’est la crise des pays impérialistes qui affecte les économies émergentes, parce qu’elles sont encore dépendantes au dollar et à la consommation des pays riches .

________________

Nouveau développement de la crise du capitalisme mondial

Communistes

5/9/15

Les bourses chinoises sont, depuis le début de l'été, au centre de soubresauts de la finance mondiale. En premier lieu, ce constat valide le fait que la Chine est désormais une puissance économique majeure. Son poids économique, ses capacités financières, sa place dans les échanges internationaux et sa puissance militaire pèsent lourdement et en font un acteur majeur des rapports internationaux. C'est aussi parce que la Chine a choisi un développement capitaliste s'intégrant dans le système impérialiste que lorsque elle éternue le monde s'enrhume.

Ces nouvelles sur la Chine, font l'objet d'un débat serré dans la presse économique et politique sur la nature des processus en cours. Est-ce un phénomène purement financier, celui d'une bulle spéculative qui éclaterait et purgerait le système d'un trop plein de liquidités ou s'agit-il d'un phénomène plus profond en rapport avec le développement même de la crise du capitalisme mondial ? Bien entendu, ceux qui depuis des mois nous répètent que la crise est surmonté et que la croissance est de retour sont-ils douchés par ces mouvements boursiers et tentent de les attribuer à des fluctuations des marchés des capitaux sans tenir compte de la réalité de l'économie mondiale. Ce n'est pas l'avis de commentateurs plus avisés qui voient dans cette crise des facteurs plus fondamentaux.

Qui pourrait croire en effet que la première puissance économique, profondément intégrée a celle du Monde, ne soit pas touchée par la crise de suraccumulation du capital qui est à l'origine de la crise globale du capitalisme ? Dans ces conditions, le ralentissement de son économie, les goulots d'étranglements liés à un système social encore faible pèsent-ils énormément sur les échanges et la production mondiale. Ce ralentissement global est constaté par le FMI qui note l'influence qu'il a sur les prix des matières premières en particulier dans le domaine énergétique.

Mais le ralentissement ne s'observe pas qu'en Chine, les pays émergents en particulier le Brésil, le Russie et d'autres censés tirer l'économie mondiale, sont-ils rentrés dans une période de récession. Les pays européens les plus puissants, comme les USA et le Canada, rentré lui aussi en récession, peinent à retrouver une croissance dynamique. Si les pays émergents et tout particulièrement la Chine avaient dopé l'économie mondiale pendant des années, la situation nouvelle crée un choc pour l'économie mondiale et le journal « Les Echos » d'ajouter : « Si les investisseurs frissonnent, c'est qu'ils ne voient pas bien qui peut sérieusement et durablement prendre le relais » .

Autant dire que la crise mondiale du capitalisme est en train de prendre une dimension nouvelle qu'il convient d'analyser et d'en mesurer les conséquences. La première, c'est évidemment l'accroissement des contradictions au sein du système impérialiste et les tentatives de les régler par la force, c'est à dire par la guerre. L'autre c'est que plus que jamais le capitalisme a un besoin impérieux de s'attaquer au prix de la force de travail en liquidant partout dans le Monde les acquis des luttes ouvrières.

Les luttes économiques et pour la paix, les luttes pour abattre le capitalisme et construire une société socialiste sont donc plus que jamais le pivot de toute action révolutionnaire visant à mette un terme au système d'exploitation capitaliste. |

| |  Posté le 07-12-2015 à 00:57:56 Posté le 07-12-2015 à 00:57:56

| Les journaux ne font plus leurs gros titres sur les difficultés de la Chine et le risque de crise mondiale. Mais l'effondrement de la consommation dans les pays riches avec ses conséquences se poursuit.

Il apparaît que le Baltic Dry Index s’effondre à un plus bas historique, en baisse de plus de 60 % sur 12 mois.

Le Baltic Dry Index est une image du commerce mondial.

Un index sur la navigation et le commerce a été créé par le Baltic Exchange basé à Londres qui mesure l’évolution du coût de transport des matières premières telles que les métaux, les céréales et les combustibles fossiles par la mer. Le Baltic Exchange est directement en contact avec des courtiers d’expédition pour évaluer les niveaux de prix pour un itinéraire donné, les produits à transporter et les temps de livraison (vitesse).

Le Baltic Dry Index est un composite de trois sous-indices qui mesurent différentes tailles de vraquiers (navires marchands), Capesize, Panamax et Supramax. De multiples itinéraires géographiques sont évalués pour chaque index pour donner de la profondeur à la mesure composite de l’indice.

Il est également connu comme le Dry Bulk Index. Investopedia |

| |  Posté le 15-12-2015 à 00:31:39 Posté le 15-12-2015 à 00:31:39

| http://www.goldbroker.fr/actualites/fed-vote-fin-mandat-original-preteur-dernier-ressort-banques-888 Publié le 5 déc. 2015

LA FED MET FIN À SON MANDAT ORIGINAL DE PRÊTEUR DE DERNIER RESSORT DES BANQUES

En attendant la décision importante de la Réserve fédérale en décembre au sujet des taux d’intérêt, la banque centrale américaine a tenu deux réunions d’urgence au cours des dernières semaines, dont le contenu a peu filtré auprès du grand public. Cependant, une décision intéressante et, peut-être, controversée, a été prise lors de ces discussions :

la Fed a édicté une nouvelle loi, le 30 novembre, qui élimine un de ses mandats originaux de 1913, qui est d’être le prêteur de dernier ressort des banques.

Dans une décision basée sur l’expectative d’une nouvelle crise bancaire ou financière, la Réserve fédérale a choisi, lundi, de mettre fin à la doctrine du « too big to fail » et de laisser les banques faire faillite sans qu’elles aient la possibilité d’emprunter de l’argent à la banque centrale en cas d’urgence.

Lorsque la loi sur la Réserve fédérale (Federal Reserve Act) fut adoptée, il y a un peu plus de cent ans, la banque centrale a été crée avec deux mandats principaux, afin de protéger le public et le système bancaire de toute panique pouvant survenir à la suite d’une panique due à un problème de liquidité ou de solvabilité se propageant dans le système financier. Être le prêteur de dernier ressort était le plus important de ces mandats.

« La Réserve fédérale américaine a adopté une loi destinée à limiter ses propres pouvoirs en matière de prêts d’urgence à des institutions financières en difficulté. Selon la nouvelle réglementation, les institutions financières ne pourront plus recevoir des fonds d’urgence de la Fed, et cela en toutes circonstances, même si elles sont menacées de faillite. Cette décision constitue la plus récente mesure d’une série de réformes visant à prévenir la prochaine crise financière. ‘Il existe encore quelques failles que la Fed pourrait exploiter pour sauver des institutions financières gigantesques,’ a déclaré la sénatrice Elizabeth Warren à CNN Money. Durant la crise financière de 2008, la Fed avait refusé de sauver la banque d’investissement Lehman Brothers. Lehman est devenue la plus grosse faillite de l’histoire des États-Unis. » (Russia Today)

De tous les programmes et actions implémentés par la Réserve fédérale depuis la crise du crédit de 2008, celui-ci est celui qui apporte le plus de confusion, puisqu’il va à l’encontre de la principale raison pour laquelle la banque centrale fut instituée en 1913. Changer soudainement de direction sept ans après que la dernière crise financière ait ébranlé le système bancaire mondial, en choisissant de fermer le robinet de liquidité, en dit beaucoup sur la solvabilité de la Fed elle-même et sur ce que pensent les gouverneurs de la Fed à propos de ce qui se profile et qui justifierait le fait de laisser les banques faire faillite.

Avec le Dodd-Frank Banking Reform Act, qui permet maintenant aux banques de ré-hypothéquer l’argent et les comptes de leurs propres clients dans le cas d'une crise de liquidité, cela démontre que la banque centrale américaine n’a désormais plus à suivre son mandat original – être le prêteur de dernier ressort – puisque c’est maintenant le public qui fournira les fonds pour sauver les banques lors des futures crises. Avec cette nouvelle loi, qui n’est pas promulguée par le Congrès, mais par la Fed elle-même, on doit se demander si nous avons encore besoin d’une banque centrale, étant donné que son rôle premier de protéger le système bancaire de la banqueroute ou de l’insolvabilité est abandonné.

Source: Examiner.com

La reproduction, intégrale ou partielle, est autorisée dès lors que "GoldBroker.fr tous droits réservés" est mentionné accompagné d'un lien vers cette page. |

| |  Posté le 24-12-2015 à 00:38:43 Posté le 24-12-2015 à 00:38:43

| Sur mondialisation .ca un article sur la petite hausse du crédit décidée par la FED, première hausse des taux en 9 ans :

La Réserve fédérale américaine commence un «resserrement accommodant»

"...la Réserve fédérale américaine a annoncé mercredi une hausse d’un quart de pourcent du taux d’intérêt des fonds fédéraux, le taux d’intérêt que les banques font payer l’une à l’autre pour les prêts à un jour des réserves conservées à la banque centrale. C’était la première augmentation de la Fed depuis juin 2006, le taux directeur est passé d’une fourchette de zéro à 0,25 pour cent, où il était resté depuis le pic de la crise financière en décembre 2008, à une fourchette allant de 0,25 pour cent à 0,50 pour cent...."

Edité le 24-12-2015 à 00:39:07 par Xuan

|

| |  Posté le 24-12-2015 à 23:39:32 Posté le 24-12-2015 à 23:39:32

| | La Chine accroît ses réserves d'or et vend des dollars

La presse économique s'est demandé récemment pourquoi les réserves de changes en dollar de la Chine fondaient à vue d’œil, en se posant beaucoup de questions sur la convertibilité du yuan, sur des mesures destinées à freiner sa dépréciation, sur des calculs destinés à favoriser les exportations :

écrivait Romandie le 7 décembre :

Pékin (awp/afp) - Les colossales réserves de changes chinoises ont fondu en novembre à leur plus bas niveau en près de trois ans, selon des chiffres officiels publiés lundi: une facture salée due aux ventes de dollars massives auxquelles procède Pékin pour soutenir la valeur du yuan.

Fin novembre, les réserves de la Chine s'établissaient à 3.438 milliards de dollars, au plus bas depuis février 2013, après une baisse de 87,2 milliards de dollars sur un mois, a indiqué l'Administration d'Etat chargée des marchés des changes (SAFE).

Le repli s'avère très supérieur aux attentes des analystes interrogés par l'agence Bloomberg. En tout, ces réserves ont reculé de plus de 404 milliards de dollars depuis le début de l'année --même si elles restent de loin les premières du monde.

Une partie de ce reflux s'explique par les fluctuations du marché des changes, qui ont amenuisé d'environ 30 milliards de dollars la valeur des avoirs chinois dans d'autres devises (euros, yens...), selon Julian Evans-Pritchard, analyste du cabinet Capital Economics.

Du coup, "cela signifie que la banque centrale chinoise (PBOC) a vendu pour quelque 57 milliards de dollars (de ses devises étrangères) le mois dernier" pour enrayer la dépréciation du yuan, ajoutait-il.

Pékin avait ébranlé les marchés mondiaux en août en dévaluant soudainement d'environ 5% le yuan face au dollar, expliquant avoir modifié son mode de calcul du taux de référence de sa monnaie.

Signe de la défiance suscitée, les pressions négatives sur le renminbi (autre nom du yuan) se sont exacerbées depuis, forçant la PBOC à intervenir activement pour stabiliser sa monnaie, en achetant des yuans contre des dollars ou autres devises.

Cette stabilité était jugée cruciale aux yeux de Pékin, dans l'attente d'une importante décision du Fonds monétaire international (FMI): celui-ci a finalement donné son feu vert fin novembre à l'inclusion du yuan dans le panier de devises déterminant son unité de compte, en faisant ainsi une monnaie de réserve.

Soucieux d'éviter des fuites de capitaux incontrôlées, Pékin impose toujours de fortes restrictions aux mouvements de fonds hors du pays, et encadre étroitement sa devise: le yuan ne peut fluctuer face au dollar que dans une marge de 2% autour d'un taux-pivot officiel.

Malgré ces restrictions, les flux de capitaux hors de Chine continuent néanmoins de s'accélérer par divers canaux, encouragés par la dégradation de la conjoncture économique et par l'anticipation générale d'une dépréciation continue du yuan.

Les flux de capitaux nets sortis de Chine ont atteint en novembre un "niveau record" de 113 milliards de dollars (en incluant les ventes de devises par la banque centrale), contre 37 milliards de dollars en octobre, selon des estimations de Capital Economics.

Ces sorties de capitaux restent aussi alimentées par la divergence grandissante des politiques monétaires en Chine, où la PBOC multiplie les assouplissements pour stimuler l'économie, et aux Etats-Unis --où la Réserve fédérale américaine (Fed) devrait relever prochainement ses taux... ce qui rendra plus rémunérateurs et attractifs les placements en dollars.

Maintenant que le FMI a rendu sa décision, certains investisseurs estimaient que la Chine pourrait se résoudre à laisser sa devise s'affaiblir, en réduisant ses interventions.

Un scénario que rejette Julian Evans-Pritchard: "Un yuan déprécié offrirait un coup de pouce à la compétitivité des exportateurs chinois, mais la PBOC redoute qu'une dépréciation marquée entrave les efforts de Pékin pour doper l'usage du renminbi dans le monde et pour rééquilibrer son économie" , a estimé l'analyste.

Et ce même si les autorités ont promis "une libre convertibilité" du yuan d'ici à 2020.

De leur côté, les réserves d'or de la Chine étaient évaluées fin novembre à 59,52 milliards de dollars, contre 63,26 milliards un mois auparavant, d'après la SAFE, en raison du fort repli des cours du métal jaune.

_______________

"Repli des cours du métal jaune" conclut cet article, mais pas des achats d'or par la Chine et la Russie, car on lisait en septembre de cette année dans bullionvault :

Pékin achète deux fois plus d’or, en fait, en termes de poids. Entre avril 2009 et juin 2015 l’état chinois a ajouté une moyenne de 8 tonnes d’or par mois à ses réserves, et entre juillet et août de cette année l’ajout est monté à 17,5 tonnes.

la Banque populaire de Chine entraîne ses réserves dans la direction opposée de celle des réserves étrangères, achetant 2,1% d’or en plus depuis juin, alors qu’elle a vendu 10% de ses dollars, ses euros et les autres devises qu’elle détient. Son but semblait de vouloir provoquer le plongeon du yuan sur le marché des changes au cours de l’été.

Challenges faisait le même constat cet été

Et sur le site Or-Argent en novembre :

Or : l’appétit gargantuesque des pays de la Route de la Soie

Article de Jesse Café, publié le 24 novembre 2015 :

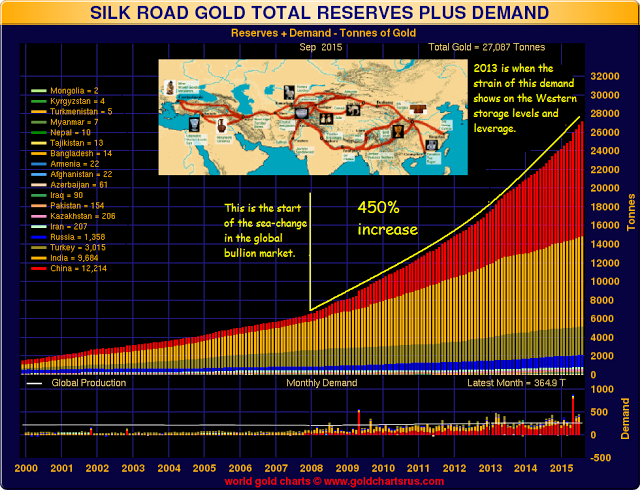

« La demande totale des pays de la Route de la Soie, qui inclut l’augmentation officielle des réserves d’or et les importations commerciales, est passée de 1493 tonnes en 2000 à plus de 27.000 tonnes en 2015.

On assiste cependant à une accélération de la tendance depuis la crise financière de 2008, cette augmentation s’étant élevée à 450 % durant ces sept dernières années. (…)

La demande des pays de la Route de la Soie a aisément surpassé la production minière mondiale durant ces deux dernières années. Ce qui signifie qu’il faut trouver de l’or ailleurs que dans les mines. Via le recyclage ou l’achat d’or détenu par d’autres entités.

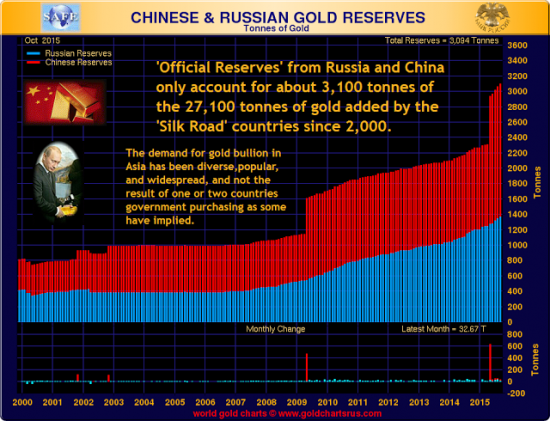

S’agit-il d’une tendance cantonnée au seul gouvernement chinois ? Cela semble difficile à croire. La demande de la Chine et de la Russie ne représente qu’environ 11,4 % de l’augmentation de la demande d’or parmi les pays de la Route de la Soie :

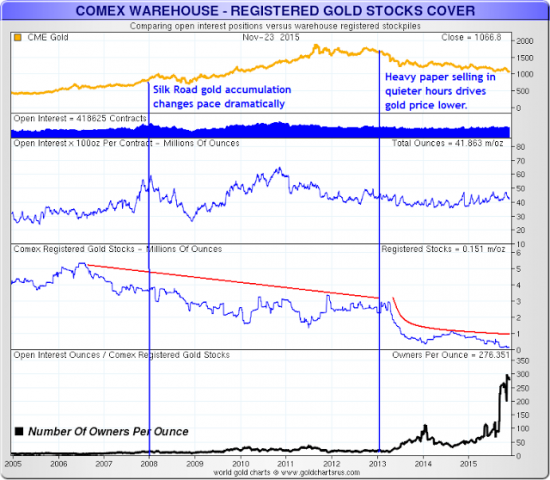

Il est intéressant de mettre ces faits en perspective avec le déclin continu de la quantité d’or présente dans les coffres occidentaux ainsi que l’augmentation des leviers dans les ETF, ce que certains appellent l’or synthétique un phénomène devenu particulièrement apparent depuis 2013 :

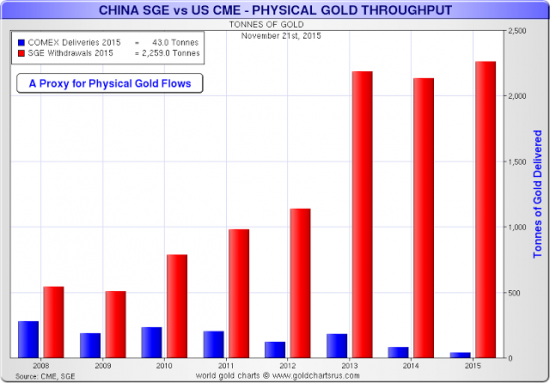

Dans le graphique ci-dessous, on peut voir la comparaison entre les livraisons de métal physique à la bourse de Shanghai (rouge) et au Comex de New York (bleu) :

Mon but n’est pas de convaincre qui que ce soit, de débattre ou encore moins de vendre quelque chose. Ce sont des faits établis, chacun sera libre d’en tirer les conclusions qu’il souhaite. (…)

Les pays de la Route de la Soie ont fait l’acquisition de plus de 25.000 tonnes d’or durant les quinze dernières années. Les mines ne sont pas en position d’augmenter leur production ou de chercher de nouveaux filons. De nombreuses années sont nécessaires pour rendre une mine opérationnelle.

D’après les chiffres de Nick Laird, la production mensuelle mondiale d’or et de 260 tonnes tandis que la demande mondiale et de 357 tonnes. D’où viendra l’or pour satisfaire la demande des pays de la Route de la Soie dans les cinq années à venir alors que la demande continue d’y progresser plus vite que la production ainsi que le recyclage du métal jaune ? »

_______________

Après la crise de 2008, la Chine a non seulement lancé la "route de la soie", mais aussi la réorientation de son modèle de croissance, pour tourner "l'usine du monde" vers la consommation intérieure. A cette fin d'importants investissements ont été lancés visant à développer les transports vers l'ouest, l'accès universel à l'électricité. Egalement le nouveau plan quinquennal s'est fixé pour but l'élimination de la pauvreté d'ici 2020.

Parallèlement, sur le plan international, la Chine établit des relations commerciales indépendantes du dollar, ainsi avec la Russie depuis novembre 2010.

On peut donc se demander si la politique monétaire et financière de la Chine n'a pas tout simplement pour objectif de se mettre à l'abri d'un effondrement du dollar et d'une nouvelle crise. |

| |  Posté le 03-01-2016 à 18:05:16 Posté le 03-01-2016 à 18:05:16

| futur rouge

2016 : la planète noyée sous le pétrole

Analyse de l’OC-FR sur le marché pétrolier

2016 va battre un nouveau record : jamais le coût du pétrole et donc des carburants n’a été aussi faible. Les prix des matières premières et des produits miniers de façon générale (or, charbon, cuivre, gaz…) ont chuté de 10 à 50%. Toutes ces matières premières ont chuté sur le marché en 2015, mais celles qui ont la visibilité et la conséquence la plus immédiate, sont les hydrocarbures. Jamais les impérialistes n’ont exploité autant les énergies fossiles que sont le pétrole et le gaz de schiste. A force de pomper, tout les records ont été battus en 2015.

Cette donne change donc de la situation du début de la crise économique mondiale, en particulier en Juillet 2008 lorsque le prix du pétrole s'était envolé du fait de la spéculation (les médias parlaient alors de "nouveau choc pétrolier"). La spéculation permet de faire circuler les capitaux lorqu'il n'y a pas de débouchés dans la production du fait de crises. Ils viennent faire monter le cours de l'or, de l'immobilier, du pétrole de façon artificielle jusqu'à ce que la bulle éclate et qu'ils aillent se fixer ailleurs. Un cours du pétrole élevé entraînait des investissements dans l'extraction du pétrole et les activités et sociétés associées.

Cette époque est finie. Aujourd’hui, le prix du gazole, principal carburant en France, vaut en moyenne 99,35 centimes d’euros le litre.

Cette baisse s’explique par la surproduction et donc la surexploitation des réserves pétrolières, et des matières premières ; ce qui provoque une suroffre. C’est la conséquence de la compétition inter-impérialiste mondiale dans la lutte pour dominer le marché, écouler les stocks et asphyxier les concurrents. (C’est la même logique qu’avec les surplus agricoles : l’intensification de la production agricole amène les agriculteurs à supprimer une partie de leur production pour maintenir sa valeur, et ne pas voir les grandes surfaces baisser les prix auxquels elles leur achètent les légumes, la viande, le lait etc.)

C’est aussi la conséquence de l’augmentation effrénée des capacités de production depuis plusieurs décennies, notamment avec la fracturation hydraulique. Elle permet aux Etats-Unis de doubler leur production de pétrole, et de largement diminuer leur besoin d’importer.

D’autres états, comme la Chine, l’Afrique du Sud, l’Australie, la Russie et le Canada, prennent la même voie que les Etats Unis, ce qui déstabilise les pays du golfe qui intensifient la course aux prix les plus bas et à l’extraction pétrolière, pour tenter de conserver leur hégémonie sur le marché. Or plus les prix baissent, plus il faut extraire. C’est un cercle vicieux dont on ne se sort que par une crise.

Pendant ce temps, la Chine, premier importateur mondial de pétrole, baisse sa demande, en même temps que sa croissance ralentit. Il y a donc de plus en plus de pétrole sur la marché, mais de moins en moins de demandeurs.

Dans le même temps, les investisseurs sont de moins en moins nombreux à être attiré par les activités pétrolières, du fait de la faiblesse du prix du pétrole, excepté pour l'extraction de gaz de schiste. Or les activités pétrolières et leurs fournisseurs sont eux-mêmes consommateurs de pétrole. C'est le serpent qui se mord la queue.

La consommation de pétrole a pourtant fortement augmenté dans le monde. Jamais il n’y a eu autant de livraisons de carburants routiers qu’en 2015 !

Les principaux acteurs de cette concurrence mondiale sont les Etats-Unis, et les pétro-monarchies arabes du golfe (Arabie Saoudite, Qatar, Emirats Arabes Unis, Koweit…). Ce sont ces acteurs qui fixent les prix avec le cartel de l’OPEP, cette dernière contrôlant 30% de la production brute mondiale.

La situation devrait s’intensifier avec la fin de l’embargo pétrolier sur l’Iran, qui détient 13 % des réserves mondiales de pétrole, au grand détriment de ses rivaux voisins, en particulier l’Arabie Saoudite. Le prix du baril devrait donc rester en dessous de 60 dollars en 2016. L’OPEP maintient ses quotas de production à 32,12 millions de barils par jour. De son côté, la production Russe atteint le record de 10,78 millions de barils par jour.

La France prend sa part, en particulier en Afrique. Elle utilise aussi ses colonies pour accéder à des réserves d’hydrocarbures. C’est le cas au large de la Guyane, et potentiellement dans les territoires en Antarctique, au large des îles Eparses dans l’Océan Indien et dans les terres australes.

Lors de la campagne présidentielle, François Hollande avait promis de réformer le code minier, pour limiter les prospections pétrolières. Au contraire, après avoir été élu, l’une de ses premières mesures a été de donner à Total et Shell des droits d’exploration et d’exploitation en Guyane. Depuis, les forages d’hydrocarbures se sont enchainés sur le territoire de l’état français métropolitain et d’outre-mer.

Des prospections pour le gaz de schiste sont également menées dans la vallée du Rhône, en Ardèche, dans les Cévennes, en Seine et Marne… Si ce gaz venait à être exploité, cela modifierait définitivement la géographie et la géologie de ces territoires. Les populations se verraient expropriées et chassées au nom du service public énergétique, véritable enjeu stratégique pour l’impérialisme français. L’état Français et l’UFIP (le lobby des pétroliers français) connaissent la place centrale dans la politique d’exportation et de commerce extérieur que constituent les éléments d’hydrocarbures et énergétiques. Ce n’est pas pour rien si la France concentre autant de centrales nucléaires, et exploite à travers le monde autant de mines de charbon et de gaz. L’état Français investit directement et massivement dans ce secteur, pilotant la politique de grands groupes monopolistiques. Elle organise des entreprises publiques, et participe au capital des entreprises privées. L’état détient par exemple plus de 10% du capital de CGG, une entreprise française dont le rôle est de trouver à travers le monde de nouveaux gisements. Elle est particulièrement active en Afrique et au Proche Orient.

La France participe à une lutte pour la conquête de nouveaux territoires vierges, et riches en ressources, en particulier aux cercles polaires. Avec la fonte des glaces et le réchauffement climatique, de nouvelles zones à explorer s’ouvrent pour les impérialistes, peu importe les conséquences mondiales que cela pourra avoir sur la planète et l’humanité.

Dans cette concurrence effrénée, un nouvel acteur est entré sur le marché mondial : Daech, qui contrôle 60% des champs pétroliers en Syrie, et certains puits en Iraq et en Libye. A l’échelle internationale c’est un petit producteur, mais à l’échelle régionale il commence à faire de l’ombre aux monarchies arabes. Daech a une capacité de production de 40.000 barils de pétrole par jour. A titre de comparaison, Total fournit 2,3 millions de barils de pétrole par jour. Rien d’étonnant donc, à ce que la France soit en guerre en Iraq et en Syrie, et a priori bientôt en Libye.

La crise pétrolière sera inévitable. Les réserves ne sont pas illimitées, cette source d’énergie n’est pas renouvelable.

Les conséquences seront mondiales et dévastatrices. Cette crise impactera l’ensemble de l’économie tant les industries dépendent du pétrole. Elle amènera dans son sillage crises de production et crises alimentaires.

Qu’il s’agisse de l’industrie de la chimie, agricole, plastique, automobile, textile, ferroviaire, aéronautique, aéronavale, aérospatiale… Toutes dépendent des hydrocarbures et conditionnent notre mode de vie d’aujourd’hui.

L’agriculture intensive étant un secteur particulièrement dépendant des hydrocarbures, la crise du pétrole amènera des crises de production agricoles et alimentaires. Cela signifiera l’expansion des famines et des émeutes de la faim comme en 2008 lors de la crise alimentaire mondiale.

Cette crise pétrolière plongera des états comme le Venezuela ou l’Angola (qui sont au bord de la faillite, et dont les économies, non diversifiées, dépendent exclusivement de ces ressources) dans le désastre. Ils ne peuvent déjà plus suivre, aujourd’hui, les quotas imposés par l’OPEP. Ces états dont la source principale de revenu provient du pétrole devront trouver d’autres sources financières, et réduiront drastiquement leurs budgets, avec les risques que cela implique pour la population. Le Nigéria avait par exemple réussi à faire effacer une partie de sa dette, mais la crise pétrolière l’obligera à s’endetter massivement à nouveau pour faire face à ses obligations budgétaires. Les pays impérialistes feront tout pour les faire payer.

Même l’Arabie Saoudite, leader mondial sur le marché du pétrole, se rapproche de la crise. L’agence de notation américaine Standard & Poor’s prévoit qu’en 2016 son déficit budgétaire atteigne 16% de son PIB, alors qu’il n’était jusque là que de 1,5%. Cette course effrénée qui vise à écouler les stocks est aussi une course effrénée vers la chute. C’est pourquoi ce pays a tout intérêt à s’opposer à l’Iran, qui le concurrencera directement. L’Arabie Saoudite mène déjà une politique belliciste à l’égard de ses voisins qui peuvent lui faire de l’ombre sur le marché pétrolier. Elle domine la vie politique de voisins comme le Bahreïn. Avec l’Egypte, et les armes vendues par la France, l’AS est actuellement en guerre au Yemen pour soumettre le pays et sa population à des plans d’hégémonie régionale.

Pour l’OC-FR il est urgent de construire l’unité anti-impérialiste. Les grandes puissances nous mènent à perte et à la destruction. Elles vident nos ressources sans se préoccuper de l’avenir, elles détruisent nos territoires sans se préoccuper des peuples, elles saccagent nos conditions de vie et de travail en exploitant la classe ouvrière tant qu’elles peuvent. Lutter est une question de survie.

Il faut stopper cette sur-production qui caractérise le système capitaliste et l’anarchie de son mode de production. C’est urgent.

Avec la crise économique, et la baisse tendancielle du taux de profit, les capitalistes se sentent obligés de trouver de nouveaux moyens pour préserver leurs parts de marchés, au détriment des peuples et des classes populaires.

Il faut exproprier les multinationales et toutes les compagnies pétrolières. Il faut planifier notre production, et prendre en compte nos besoins réels de consommation. Tout cela n’est possible qu’avec le socialisme, si nous faisons une révolution.

Cette situation est l’héritage que les capitalistes nous laisseront et que nous devrons gérer, le jour où nous construirons le socialisme après la révolution. Nous ne voulons pas avoir la responsabilité des désastres mondiaux des capitalistes. Nous voulons hériter d’un monde sain, propre, cultivable, et non du chaos. Il faut donc lutter dès maintenant contre les projets des capitalistes. Il faut nous opposer aux nouveaux forages, aux prospections minières, les empêcher d’épuiser nos sols, de rendre notre air irrespirable, et nos eaux empoisonnées.

A bas l’impérialisme ! Vive le socialisme ! |

| |  Posté le 04-02-2016 à 23:55:39 Posté le 04-02-2016 à 23:55:39

| Sur Sputnik

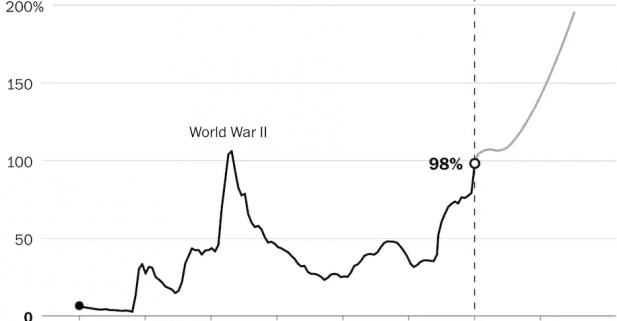

La dette du gouvernement fédéral américain a officiellement passé la barre des 19.000 milliards de dollars - soit 103% du PIB national - fin janvier, rapporte le Washington Times.

13.700 milliards de dollars concernent directement la dette publique détenue par les entreprises et les particuliers, et encore 5 300 milliards représentent la dette nationale du gouvernement envers la Réserve fédéral américaine (Fed).

Depuis l'accession de Barack Obama à la présidence, la dette de l'État a augmenté de 8.000 milliards de dollars en sept ans pour pratiquement doubler pendant son mandat. La même dynamique avait été enregistrée par les obligations de l'État à l'époque de son prédécesseur George W.Bush.

Le 2 novembre 2015, Obama a approuvé l'augmentation du plafond des emprunts pour le gouvernement. Les autorités américaines comptent revenir à la question du plafond créancier en 2017. D'ici là, la dette publique devrait atteindre 20.000 milliards de dollars.

En juillet 2015, l'ex-sénateur républicain Ron Paul avait appelé à régler le problème de l'immense dette américaine. Selon lui, une crise similaire à la Grèce attendrait le pays dans le cas contraire. Il pense que les États-Unis devraient réduire "les dépenses militaires, les dépenses sociales et réduire les privilèges pour les entreprises" . |

| |  Posté le 09-02-2016 à 16:27:46 Posté le 09-02-2016 à 16:27:46

| Extrait deGeab

Chronique d'une crise annoncée

[…]AU 13 janvier, les indicateurs montrent une tempête déflationniste croissante, avec pour baromètres :

> l'indice GSCI des Commodités : 284,7 (la valeur la plus faible depuis 2004)

> l'indice Baltic Dry: 402 (la valeur la plus faible depuis 1985, date de sa création!)

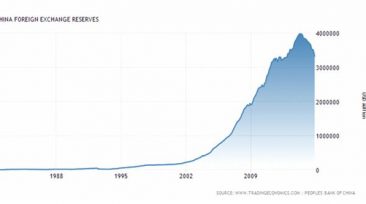

> la banque centrale chinoise a vidé ses dollars de réserves de change depuis Juin 2014 à un rythme continu de 37 milliards de dollars par mois, ce qui est plus rapide que son accroissement initial

> la banque centrale saoudienne est dans la même situation

> les banques centrales du Brésil, du Japon et de la Russie,

> la BoE (Bank of England) ou de la BCE voient diminuer des réserves, même si le rythme est plus lent.

Les Etats les plus importants détenteurs de dettes en dollars vendent simultanément des dollars.

évolution mensuelle des réserves de change en Chine, 1980-2015;source: tradingeconomics

___________________________

Note Xuan :

Le S&P GSCI est un indice boursier développé par la banque d'investissement américaine Goldman Sachs, puis passé sous le contrôle de l'agence Standard & Poors, et qui sert notamment de repère sur le marché des commodités pour les participants du Chicago Mercantile Exchange.

L'indice se compose de 24 matières premières issues de tous les secteurs (métaux industriels, agriculture, énergie, bétail, métaux précieux). Le secteur de l'énergie, en particulier les activités pétrolières, représente la majorité de ses indices.

Le Baltic dry est l'indice des prix pour le transport maritime de vrac sec. C'est un indicateur des échanges commerciaux mondiaux.

__________________________________________________________

Les marchés ne croient plus au processus de resserrement monétaire de la Fed

Ils n’anticipent plus aucune nouvelle hausse des taux cette année et une seule sur 2017, ce qui fait dévisser le dollar.

Par Patrick Aussannaire le 05/02/2016 pour L'AGEFI Quotidien - Edition de 7H

La Fed a-t-elle fait en décembre la grosse erreur de politique monétaire de son histoire? Les marchés n'anticipent en tout cas plus de nouvelle hausse des taux de la Réserve fédérale américaine cette année, et une seule de 25 pb (points de base) en 2017. Or, la première hausse de 25 pb mi-décembre était accompagnée de la promesse d'un processus de resserrement progressif, renouvelée le 27 janvier.

Le rendement à 2 ans des Treasuries s'est détendu de 37 pb depuis fin décembre, alors que ceux du Schatz allemand et des JGB japonais ont reculé d'environ 15 pb. Le spread des taux s'est resserré de près 20 pb sur la période, malgré de probables nouvelles mesures d'assouplissement prises par la Banque centrale européenne à sa prochaine réunion de mars, et le passage en taux de dépôt négatif de la Banque du Japon la semaine dernière.

Dans ce contexte, le dollar a décroché de 3,2% en moyenne depuis lundi contre les six autres principales devises suivies par l'indice Bloomberg DXY pour revenir à ses niveaux de début novembre. Sa chute atteint même 3,7% contre euro et 3,5% contre yen. Le billet vert a également enregistré un recul moyen de plus de 3% face aux devises émergentes suivies au sein de l'indice JPMorgan FX EM depuis son point haut du 21 janvier. «Le catalyseur de cette chute a été déclenché par les propos tenus mercredi par le président de la Fed de New York William Dudley qui a alerté sur le resserrement inquiétant des conditions financières et ajouté que la Fed en tiendra compte dans sa décision de relever ou pas ses taux à sa prochaine réunion de mars» , estime BNP Paribas.

L'indice de stress des conditions financières aux Etats-Unis de la Fed de Cleveland est au plus haut depuis mi-2012. «Les investisseurs répondent de plus en plus aux inquiétudes que les premiers signes de surperformance du cycle de croissance de l'économie américaine commencent à s'inverser» , estime Citigroup. Après un ralentissement de la croissance du PIB à 0,7% au dernier trimestre 2015, l'activité du secteur manufacturier s'est enfoncée en zone de récession en janvier et a baissé dans les services. SG CIB estime néanmoins à 3% la probabilité d'une récession aux Etats-Unis sous 12 mois. «Les pressions habituelles de fin de cycle ont à peine commencé à se matérialiser et l'épargne élevée des ménages et sociétés devrait servir d'amortisseur aux chocs externes» , explique SG CIB. |

| |  Posté le 04-06-2016 à 00:38:42 Posté le 04-06-2016 à 00:38:42

| La reprise aux USA : en panne

Douche froide pour l’économie américaine : les créations d’emplois au plus bas depuis six ans

LE MONDE ECONOMIE - 3.06.2016 à 17h41 - Par Stéphane Lauer (New York, correspondant)

extrait :

Est-ce le début de la fin du cycle de reprise aux Etats-Unis ? En tout cas, le fait que l’économie américaine n’ait créé que 38 000 emplois en mai a jeté un froid sur la solidité de la croissance. Pour retrouver un chiffre aussi faible, il faut remonter à septembre 2010. Une mauvaise nouvelle n’arrivant jamais seule, le département du travail a également annoncé, vendredi 3 juin, avoir drastiquement révisé à la baisse les statistiques de mars et d’avril avec respectivement 186 000 et 123 000 créations. La chute est impressionnante par rapport à la moyenne observée en 2015 qui avait été de 219 000 créations par mois.

Donald Trump, le candidat à l’investiture républicaine pour l’élection présidentielle, jamais avare de catastrophisme, a qualifié ces chiffres de l’emploi de « bombe ». Sans aller jusque-là, force est de constater qu’ils ont pris à contre-pied tous les économistes qui tablaient en moyenne sur 160 000 créations d’emplois.

Bérézina

La seule bonne nouvelle dans ces statistiques est, elle-même, en trompe-l’œil. Si le taux de chômage est en effet tombé à 4,7 %, c’est avant tout pour de mauvaises raisons. Il n’y a pas nécessairement moins d’Américains à la recherche d’un emploi. La baisse s’explique essentiellement par la quantité de gens qui, par découragement, sortent des statistiques. C’est ce que montre clairement l’évolution du taux de participation. La proportion d’Américains qui ont un travail ou qui en recherchent effectivement un, chute à 62,6 % contre 63 % en mars, soit 458 000 personnes. C’est le plus mauvais chiffre depuis le début de l’année et un niveau proche de celui de la fin des années 1970.

Autre paramètre inquiétant : le nombre de personnes qui travaillent à temps partiel, alors qu’elles souhaiteraient occuper un poste à plein-temps a fait un bond spectaculaire passant de 6 millions en avril à 6,4 millions en mai.

Sur le plan sectoriel, mis à part le domaine de la santé qui a recruté 46 000 personnes en mai, c’est la bérézina. Le secteur de l’extraction minière est toujours sur la même tendance récessive avec 11 000 destructions d’emplois. L’industrie en a perdu 18 000, les services aux entreprises 10 000, les entreprises de construction 15 000 et le secteur des télécommunications et de l’information 34 000.

A propos de ce dernier secteur, certains expliquent que la grève chez l’opérateur de télécoms Verizon a pu jouer un rôle dans la chute des créations d’emplois. Une interprétation qui est relativisée par Andrew Zatlin, analyste chez SouthBay Research : « La dernière fois que Verizon a affronté une telle grève, en août 2011, cela avait eu un faible impact sur les créations d’emplois » , ajoutant que les 35 000 grévistes, qui n’ont plus été comptabilisés dans les statistiques du département du travail, sont globalement compensés par le recrutement d’intérimaires pour les remplacer. Or, le secteur de l’intérim a lui aussi souffert en mai avec la perte de 21 000 postes. |

| |  Posté le 16-06-2016 à 01:04:43 Posté le 16-06-2016 à 01:04:43

| | La Chine appuie des gouvernements marxistes en Amérique Centrale -au Nicaragua et au Salvador-et soutient de facto la résistance de Zelaya,le Honduras étant un allié régional de Taiwan. |

| | | |  Posté le 07-02-2017 à 20:52:13 Posté le 07-02-2017 à 20:52:13

| Si on met en parallèle les articles précédents, il paraît que la Chine remplace progressivement ses dollars par de l'or, afin de se prémunir contre une nouvelle crise et de préserver son indépendance. En décembre 2015 (voir article plus haut) on notait : "La presse économique s'est demandé récemment pourquoi les réserves de changes en dollar de la Chine fondaient à vue d’œil". Cette fois les montants de 2015 sont triplés.

La Chine s'abreuve d'or en provenance de Suisse

Les raffineries helvétiques, les plus puissantes du monde, ont livré en décembre un montant record de métal jaune à Shanghai. Les Chinois, premiers consommateurs devant les Indiens, en ont besoin pour offrir et investir alors que Pékin veut réorganiser le marché mondial

source :http://www.letemps.ch/economie/2017/02/07/chine-sabreuve-dor-provenance-suisse

[...]Les lingots sont estampillés «Credit Suisse» et «Valcambi», le nom d’une raffinerie tessinoise. Quatre-vingts pièces d’un kilo au total, qui tapissent le sol à l’entrée de l’Emperor. Ce grand casino de Macao a affiché au mur la copie d’une lettre de HSBC Guyerzeller. Envoyée fin 2005 de Zurich, elle certifie l’authenticité des lingots.

Cette attraction parmi d’autres dans cet enfer du jeu illustre à la fois la fascination des Chinois pour ce métal précieux et le rôle unique que joue la Suisse, centre majeur du raffinage. L’an passé, près d’une tonne exportée sur quatre par Valcambi et ses concurrents Metalor ou Pamp avait pour destination la Chine.

Encore provisoires, les chiffres publiés fin janvier par l’Administration fédérale des douanes ont surpris le monde du négoce de l’or. En décembre, la Suisse a envoyé 158 tonnes en Chine, cinq fois le volume de novembre et près de trois fois celui de décembre 2015. En outre, ces exportations ont surclassé celles au départ de Hongkong, comme l’indique le Département hongkongais des statistiques. A 52,1 tonnes, ces dernières étaient pratiquement au même niveau qu’en novembre. Pourtant, l’ancienne colonie britannique est habituellement le premier fournisseur de l’économie chinoise, «devant la Suisse, suivie de l’Australie et de la Grande-Bretagne», remarque Koos Jansens, spécialiste du marché chinois de l’or pour BullionStar, un courtier singapourien.

Shanghai, capitale de l'or

Pour expliquer le bond de décembre pour la Suisse, Koos Jansen voit «les possibles effets d’une stratégie» échafaudée par Pékin. En 2002, le monopole du négoce de l’or en Chine a été donné à Shanghai. La mégalopole est depuis devenue le marché physique le plus grand au monde. Pourtant, «Londres reste le centre le plus influent. Ses prix font référence, Shanghai ne fait que suivre», poursuit l’analyste de BullionStar. En 2014, les autorités chinoises y ont alors créé un marché international. Une façon de prendre des affaires à sa concurrente directe, la place de Hongkong. Petit à petit, les investisseurs sont incités à se passer d’elle. Pékin privilégierait alors la place suisse, la seule en mesure de répondre à sa demande.

Andrew Driscoll ne valide pas complètement cette théorie. Cependant, le spécialiste des matières premières auprès du courtier hongkongais CLSA reconnaît que les autorités chinoises mènent des réformes pour attirer les investisseurs étrangers, hongkongais compris. Un accord récent permet d’ailleurs aux courtiers hongkongais d’aller passer leurs ordres sur le marché de l’or de Shanghai, sans que la réciproque soit possible.

Le soudain appétit des Chinois pour les lingots en fin d’année s’expliquerait lui par deux phénomènes. «Comme les Indiens, ils en offrent beaucoup, en particulier à l’occasion du Nouvel an chinois», décrypte Andrew Driscoll. Selon lui, les bijoutiers ont pu passer des ordres supplémentaires pour préparer l’année du Coq, qui a commencé la semaine passée. Deuxième explication: la baisse du cours de l’or, notamment après l’élection de Donald Trump à la présidence des Etats-Unis. «En Occident, les investisseurs achètent lorsque le cours de l’once grimpe. Les Chinois font le contraire», constate Koos Jansen.

La Chine puise dans ses réserves

Andrew Driscoll pointe un troisième facteur. Pour soutenir le yuan, la Banque centrale chinoise (PBOC) puise dans ses réserves de changes. Hier, elle a d’ailleurs annoncé que fin 2016, elles étaient passées sous les 3000 milliards de dollars, leur plus bas niveau en six ans. Comme cela ne suffit pas, la PBOC renforce le contrôle sur les capitaux pour qu’ils ne quittent pas la Chine, et affaiblissent le renminbi. Or «il est plus facile pour les Chinois d’acquérir de l’or que des dollars», relève l’analyste de CLSA. L’achat de lingots constitue donc une alternative à la sortie des capitaux, et permet ainsi aux fortunes chinoises «de diversifier leurs avoirs», ajoute-t-il.

La Suisse profite de cet intérêt des Chinois grâce à sa force industrielle. L’an dernier, la Chine a importé un total de 770 tonnes d’or de Hongkong, et 442 tonnes de Suisse. A fin novembre, l’Australie lui en avait fourni 53 tonnes, Royaume-Uni 16 tonnes. A ces importations, il faut ajouter la production domestique, évaluée l’an passé à plus de 450 tonnes, selon l’association chinoise de l’or. Elle consomme ainsi plus d’or que l’Inde. La publication des chiffres des prochains mois permettra de vérifier la théorie de mise à l’écart de Hongkong.

Reste une dernière variable, les achats d’or par la PBOC. Officiellement, la banque centrale n’en possède que 1843 tonnes, mais la plupart des observateurs estiment que ses coffres en détiennent bien davantage. «En recoupant les indices que j’ai recueillis, j’estime que ses réserves approchent les 4000 tonnes», avance Koos Jansen, qui souligne l’opacité des opérations de la PBOC. Les réserves de la Chine seraient ainsi les deuxièmes au monde après celles des Etats-Unis (plus de 8000 tonnes) et devant l’Allemagne, la Suisse se situant au 7e rang, avec quelque 1000 tonnes, selon le Conseil mondial de l’or.

Edité le 07-02-2017 à 20:57:32 par Xuan

|

| |  Posté le 08-02-2017 à 23:13:01 Posté le 08-02-2017 à 23:13:01

| | Marché obligataire US un cours historiquement bas.

Plusieurs sites économiques signalent que le marché obligataire n'est jamais descendu aussi bas depuis 1871, et pas seulement des spécialistes de la catastrophe imminente.

Généralement les déclarations alarmistes s'appuient sur la "fin de la croissance chinoise", les "bulles immobilières chinoises", les investissements dispendieux, etc. pour annoncer la fin du monde. En fait ce sont la Chine et les pays émergent qui ont amorti la crise mondiale des puissances impérialistes.

Mais la Chine notamment a tiré de leçons de cette crise et de la dégringolade des marchés occidentaux qui sont précisément à l'origine du ralentissement de son économie, et elle l'a réorienté vers le marché intérieur.

Mais on retrouve cette information un peu partout, avec plus ou moins de détails.

Sur Bloomberg version anglaise on trouve quelques graphiques sur ces rendement historiquement au plus bas :

La crise financière de 2007 à 2011 a vu les rendements des obligations atteindre un niveau historiquement bas.

Une obligation n'est pas un titre de propriété mais un titre de créance. Là où une action est une part du capital social d'une entreprise, l'obligation est une part de la dette d'une entreprise que celle-ci s'engage à rembourser.

Les obligations présentent trois risques principaux :

- Le défaut de paiement : Lorsque la solvabilité d'une entreprise ou d'un Etat est en cause, un risque de non-remboursement des emprunts obligataires existe. Les créanciers risquent alors une perte partielle ou totale de leur investissement (hors intérêts déjà versés).

- Les moins-values : La valeur d'une obligation à taux fixe est inversement proportionnelle à l'évolution des taux d'intérêt. Lorsque ces derniers augmentent, la valeur nominale des obligations diminue engendrant des risques de moins-values en cours de vie. Plus la durée de vie de l'obligation est longue, et plus elle est sensible à l'évolution des taux d'intérêts.

- La liquidité : La revente d'une obligation peut se heurter au manque d'acheteurs. Le marché obligataire est peu liquide et les investisseurs peuvent donc attendre longtemps avant de réussir à revendre leurs titres.

Sur la Tribune :

La flambée du Dow Jones depuis l’élection de Trump annonce-t-elle un mouvement violent de « grande rotation » des actifs au détriment des obligations ? Certains stratégistes mettent en garde les investisseurs. D’autres experts croient plus en des pics de volatilité, sans effondrement des marchés de la dette, soutenus par la politique de rachats de la BCE.

« La "bulle obligataire" est-elle sur le point d'éclater ? » , s'interroge Mark Burgess, le responsable de l'investissement en Europe du gérant d'actifs Columbia Threadneedle, qui avait déjà émis l'idée que « l'élection de Donald Trump pourrait être le catalyseur qui fait éclater la bulle » . Dans sa note sur les perspectives 2017, il relève ce lundi que « des milliers de milliards de dollars d'obligations affichent des rendements négatifs, ce qui signifie que les rendements ne sont pas du tout en adéquation avec la croissance et l'inflation » . Selon cet expert, « le cycle de crédit n'est pas encore arrivé à son terme, mais l'heure est à la prudence. » Et cela fait déjà plusieurs mois que l'on voit poindre cette inquiétude.

L'ancien patron de la Réserve fédérale américaine, Alan Greenspan, l'a déclaré à plusieurs reprises : ce n'est plus « l'exubérance irrationnelle » des marchés actions qui le préoccupe mais les multiples de valorisation des marchés obligataires qui sont « hors des clous. »

Un "bull market" depuis 30 ans !

Le stratégiste en chef de Bank of America Merrill Lynch, Michael Hartnett, a récemment prévenu que le point d'inflexion remontait au 11 juillet dernier :

« Ce jour-là a signé la fin du plus important marché haussier jamais vu sur l'obligataire » a-t-il déclaré, prédisant une « grande rotation » des actifs vers les actions qui serait « très violente » .

Un marché haussier (ou "bull market" ) qui dure depuis ... plus de trente ans !

Or les chiffres parlent d'eux-mêmes : au mois de novembre, la capitalisation obligataire mondiale s'est contractée de 1.700 milliards de dollars. L'indice phare de ces marchés, le Bloomberg Barclays Global Aggregate Total Return qui inclut des obligations d'Etat et d'entreprises de tous horizons, a connu sa plus forte chute (-4%) depuis sa création en 1990. Il a quasiment effacé tous ses gains de l'année.

[...]

Edité le 08-02-2017 à 23:24:52 par Xuan

|

| |  Posté le 13-02-2017 à 21:06:04 Posté le 13-02-2017 à 21:06:04

| | La Chine et le Japon se détournent de la dette américaine

Le Temps

Pour la première fois depuis 2001, les créanciers internationaux des Etats-Unis ont davantage vendu qu’acheté des obligations souveraines en 2016. Les investisseurs locaux compensent

Donald Trump croit aux dictons. Surtout le suivant: si vous devez 100 dollars à une banque, vous avez un problème. Mais si vous lui devez 100 millions de dollars, c’est elle qui a un problème. Il a appliqué la même logique aux créanciers de l’Amérique, estimant lors de la campagne présidentielle que le pays avait un pouvoir «énorme» sur la Chine et le Japon, ses deux plus importants créanciers étrangers.

Or, depuis, les deux pays se sont mis à vendre la dette souveraine américaine qu’ils détiennent. Plus que les propos du nouveau président, d’autres facteurs expliquent néanmoins cette tendance, qui prend de l’ampleur, surtout pour la Chine.

La Chine a réduit ses obligations souveraines, au plus bas depuis sept ans

Selon les derniers chiffres disponibles du Trésor américain, Pékin détenait 1049,3 milliards de dollars d’obligations souveraines, à fin novembre. Un an plus tôt, elle en comptait 1264,5 milliards. Soit près de 20% de baisse en douze mois et le niveau le plus bas depuis sept ans. Un recul qui va de pair avec une réduction des réserves de change de la banque centrale chinoise. En deux ans, ces dernières ont chuté de 25% à 3000 milliards de dollars, selon les chiffres de fin janvier.

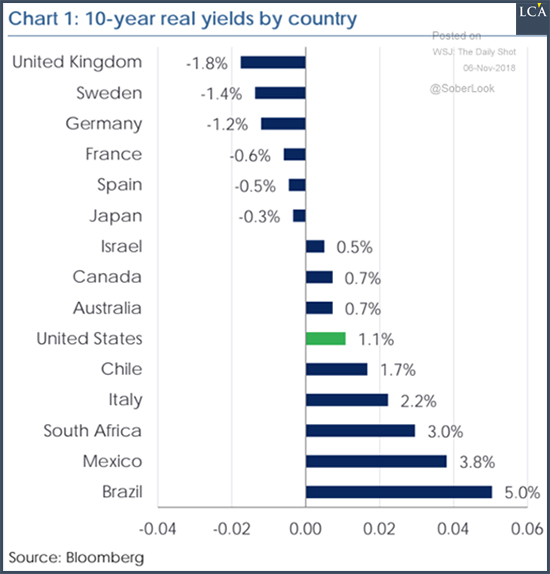

Jusqu’à fin novembre, les Chinois semblaient les plus pressés de vendre des obligations américaines. Mais depuis, les Japonais ont suivi la même tendance. Redevenus créanciers numéro un de l’Amérique l’an dernier, ils ont eux aussi réduit leurs positions. Selon des chiffres du ministère japonais des Finances relayés par Bloomberg, les investisseurs de ce pays, y compris privés, ont retiré un montant net de 21,3 milliards de dollars en décembre, soit le deuxième mois consécutif de sorties de fonds. «A mesure que les rendements souverains des autres économies majeures reviennent en territoire positif, il y a moins de motivation à chercher du rendement ailleurs», explique Gianni Pugliese, analyste à la banque Mirabaud.

Une demande moins globale et plus locale

L’expert confirme que «la provenance géographique des acheteurs de bons du Trésor américain est en train de changer». La demande passe de «globale à locale». Pour la première fois depuis 2001, les créanciers internationaux des Etats-Unis ont davantage vendu qu’acheté des obligations souveraines en 2016. Dans le même temps, les investisseurs locaux (caisses de pension, assurances, banques et fonds de placement) en ont acheté davantage que ces dernières années.

Avec 2463,4 milliards de dollars, en hausse de 140% en cinq ans, c’est la Réserve fédérale américaine qui est le plus important détenteur de la dette souveraine du pays. Dans ce contexte, le scénario «inquiétant» existe: «Une baisse de la demande de «Treasuries» aggravée par la hausse de l’endettement suite aux plans de relance de Donald Trump. Le tout au moment où la Fed appliquerait des mesures pour rétrécir son bilan» , explique Gianni Pugliese.

De son côté, la Suisse a aussi réduit son portefeuille en fin d’année. A fin novembre, elle comptait encore 229,5 milliards d’emprunts américains, soit toujours plus du double d’il y a cinq ans. |

| |  Posté le 11-08-2017 à 16:05:35 Posté le 11-08-2017 à 16:05:35

| Cet article prend le contre-pied des analyses des économistes occidentaux sur la faillite prochaine de la Chine. En outre il ressort que l'économie mondiale est entraînée par l'économie chinoise.

Elle est aussi entraînée par le développement des anciennes colonies et bientôt par le continent africain.

Il est impossible de comprendre pourquoi la crise de 2008 n'a pas conduit à un effondrement économique généralisé sans en tenir compte, et nous avons fait souvent l'erreur de considérer la crise mondiale d'un point de vue unilatéral purement occidental.

Pour autant le nouveau développement de l'économie mondiale, lié au développement économique des pays émergents, et dans un monde multipolaire, ne met pas fin aux contradictions du système capitaliste, à son développement inégal et à ses crises.

La déclaration de Janet Yellen est très imprudente, si on prend en compte par exemple aux USA les 3850 milliards de retraite des fonctionnaires non provisionnés, les prêts étudiants, ou l'arnaque des emprunts automobiles ("subprimes" automobiles)

__________________________________

Dix ans après la crise des subprimes, le système financier mondial se stabilise et l'économie chinoise brille

Publié le 2017-08-11 à 19:17 french.xinhuanet.com

NEW YORK, 11 août (Xinhua) -- Le système financier international est redevenu stable et l'économie mondiale reprend tièdement avec à sa tête la Chine, après avoir fait face à la crise financière mondiale qui a commencé il y a dix ans, selon les experts.

Le 9 août 2007, date généralement considérée comme le début de la crise financière mondiale, la banque française BNP Paribas, une des plus grandes banques d'Europe, a gelé trois fonds réclamés par les investisseurs suite à la révélation de la crise des subprimes américains.

Cette décision a provoqué la pire crise financière que le monde ait connue depuis la Grande Dépression de 1929.

LA CHINE MENE LA REPRISE

Lorsque l'économie mondiale a subi les pressions de la crise, la Chine s'est battue et a aidé le monde à éviter de reculer.

Dix ans maintenant et la reprise économique mondiale est plus stable, la Chine, quant à elle, est la plus grande contributrice à la croissance économique mondiale et continue d'accroître son économie rapidement.

"La tendance de la croissance mondiale continue à la hausse malgré des taux d'intérêt extrêmement bas dans des économies développées comme les Etats-Unis, l'Europe et le Japon" , a déclaré Brendan Ahern, responsable des investissements à Krane Funds Advisors, mercredi à Xinhua.

"Les interprétations économiques solides de la Chine sont un signe fort que l'économie mondiale continue de sortir de la crise économique qui a débuté il y a dix ans" , a analysé M. Ahern.

Au premier semestre de cette année, l'économie chinoise a continué son expansion régulière avec un PIB annuel de 6,9%, bien au-dessus des estimations des économistes, ont montré les données du Bureau national des statistiques en juillet.

"L'économie chinoise continue de croître à un taux bien supérieur à celui de ses pairs au niveau mondial" , selon M. Ahern.

Le Fonds monétaire international (FMI) a revu à la hausse la croissance de la Chine en 2017 à 6,7%, soit 0,1 point de pourcentage plus haut que ses dernières estimations. De nombreuses grandes banques, comme JPMorgan et Citigroup, ont également revu à la hausse leurs prévisions annuelles de croissance pour la Chine.

"La Chine continuera de jouer un rôle pivot dans l'économie mondiale" , a estimé M. Ahern.

"Nous pensons que la consommation domestique continuera de prendre de l'importance et de renforcer l'ensemble de l'économie chinoise" , a poursuivi l'expert. "Les décideurs politiques devraient être félicités pour avoir valorisé la consommation domestique en favorisant les bonus économiques et les réformes d'appui" .

UN LONG HERITAGE

Le lendemain de la crise des crédits continue de nous apprendre une leçon sur la régulation financière.

Il y a dix ans, la crise des crédits a sonné comme une alarme, et les banques centrales du monde entier voulaient absolument sauver le système financier mondial et le rendre plus résilient.

La Réserve fédérale américaine, la Banque centrale européenne et leurs homologues ont acheté des actifs toxiques, abaissé les taux d'intérêt et injecté des liquidités par le biais de programmes d'achats d'obligation.

Les réformes des infrastructures économiques et financières ont, dans une certaine mesure, conduit l'économie mondiale à une reprise stable depuis la crise financière.

La reprise de la croissance mondiale se poursuit, a fait savoir le FMI dans son dernier rapport "Perspective économique mondiale" , maintenant ses précédentes prévisions de croissance mondiale à 3,5% et 3,6% respectivement pour les années 2017 et 2018.

"L'économie mondiale s'améliore progressivement" , a déclaré Mark Newton, analyste technique et fondateur de Newton Advisors."

Les institutions financières ont appris à limiter le commerce spéculatif grâce à une série de régulations financières plus dures, dont la loi Dodd-Frank aux Etats-Unis.

Toutes les grandes banques américaines ont réussi les tests de stress imposés par la Fed et ont des niveaux solides de capitaux pour résister à une grave récession.

La présidente de la Fed, Janet Yellen, a récemment déclaré qu'elle ne pense pas qu'il y aura une autre crise financière "de notre vivant" , et que le système bancaire est "bien plus fort" .

Edité le 12-08-2017 à 00:05:35 par Xuan

|

| |  Posté le 29-01-2018 à 09:55:51 Posté le 29-01-2018 à 09:55:51

| PCF Littoral, "entre Lez et Vidourle" Lattes-Grande Motte-Lansargues- Mauguio-Palavas -Pérols

Trump rattrapé par la dette

L'échec des négociations au Sénat sur un compromis budgétaire entraînera aux États-Unis une fermeture partielle des administrations. Suite à l’échec d’un vote crucial, la Maison-Blanche a accusé les démocrates de prendre les Américains «en otages».

En raison du vote au Sénat contre la prolongation à court terme des financements nécessaires, les États-Unis se retrouvent dans une situation de «shutdown» le jour du premier anniversaire de l'investiture de Donald Trump.

Jeudi, la Chambre des représentants a adopté une proposition de loi visant à prolonger le financement du gouvernement fédéral jusqu'au 16 février, mais le Sénat a voté contre par 50 voix contre 49 tandis qu'il fallait une majorité de 60 votes pour que le texte passe.

Dans ce contexte, le gouvernement fédéral va devoir fermer pour la première fois depuis 2013 certaines agences à travers le pays et suspendre le versement des salaires des fonctionnaires.

Nous avons une autre lecture de ces faits relatés par la presse. Il ne fait aucun doute qu'un accord se fera. Mais cela signifie, ce que les chiens de garde ne disent pas, que la dette américaine ne cesse d'augmenter, le dollar monnaie mondiale remplissant de moins en moins son office. Il faut emprunter sur le marché boursier mondial en dépassant le montant autorisé par les élus. C'est désormais le peuple américain qui payera la politique insensée de ses dirigeants successifs , et non le monde entier. Cela complique la tâche des élus, qui réclament des baisses d'impôts au moment où il faudrait les augmenter.

Le peuple américain devra résoudre cette contradiction. |

| |  Posté le 06-02-2018 à 13:40:04 Posté le 06-02-2018 à 13:40:04

| Un document de Natixis conclut à la justesse des déductions de K. Marx. Il apparaît selon les graphiques de cet article que le taux de profit tend à décroître.

Les causes sont multiples et il existe des effets inverses, mais dans l'ensemble le capital constant (capital fixe + capital circulant), qui comprend les moyens de production en machines et matières premières, augmente par exemple avec d'achat de nouvelles technologies, tandis que le capital variable comprenant les salaires diminue.

C'est la volonté des capitalistes de diminuer le capital variable notamment en réduisant les effectifs, en baissant les salaires, en supprimant les cotisations, en augmentant le temps de travail non rémunéré.

Mais tandis que le taux de plus-value est le rapport du surtravail au travail effectivement payé (c'est le taux d'exploitation), le taux de profit est le rapport de la plus-value sur l'ensemble du capital (constant + variable). Nécessairement ce taux diminue avec la baisse des salaires et des effectifs.

Marx écrit :

Le capitaliste isolé (ou même l'ensemble des capitalistes d'une industrie), dont la vue est bornée, croit avec raison que son profit ne provient pas exclusivement du travail que lui ou son industrie met en œuvre, car il en est ainsi de son profit moyen; mais il ignore absolument, et les théoriciens bourgeois ne lui ont rien appris a cet égard, jusqu'à quel point ce profit dérive de l'exploitation de tout le travail social par l'ensemble des capitaux et des capitalistes.

Une épargne de travail - non seulement une réduction du travail nécessaire pour obtenir un produit déterminé, mais une diminution de l’ensemble des ouvriers occupés - et une plus grande application de travail matérialisé (capital constant) constituent une opération qui parait très rationnelle au point de vue économique, mais qui à première vue ne semble devoir affecter ni le taux général du profit, ni le profit moyen.

Comment le travail vivant serait-il la source exclusive du profit, puisque non seulement une diminution du travail nécessaire à la production ne parait pas affecter le profit, mais semble même, dans certaines circonstances, être le moyen le plus efficace pour l'augmenter, du moins pour un capitaliste particulier ?

[Livre 3 - section 2 - formation d'un taux moyen du profit]

Il en résulte que la course au profit maximum aboutit à la spéculation, usant d'artifices pour créer des surprofits, mais aussi par le pillage de l'Etat (privatisations, baisse d'impôts, optimisation fiscale, paradis fiscaux, etc.),la dépossession c'est-à-dire pillage de patrimoines d'entreprises concurrentes mais aussi de particuliers, la rente par position dominante (détention d'actifs immatériels brevets etc.)

Mais la valeur réelle des marchandises n'a pas d'autre source que le travail humain, qu'il s'agisse des machines, des matières premières ou du produit final.

Extrait de Natixis:

"Synthèse : la logique de cette dynamique du capitalisme est assez implacable

On retrouve bien dans les évolutions récentes la dynamique du capitalisme décrite par K. Marx :

- recul de l’efficacité des entreprises qui pourrait réduire le rendement du capital ;

- réaction à la baisse du rendement du capital par la déformation du partage des revenus en faveur des profits et au détriment des salariés ;

- quand cette déformation atteint sa limite, utilisation d’activités spéculatives pour accroître la rentabilité du capital.

Cette dynamique aboutit nécessairement d’une part à la hausse des inégalités de revenu,

d’autre part à des crises financières"

Edité le 06-02-2018 à 23:20:54 par Xuan

|

| |  Posté le 06-02-2018 à 14:04:38 Posté le 06-02-2018 à 14:04:38

| Cet article arrive précisément au lendemain d'une alerte sérieuse causée par la crainte d'un relèvement des taux par la FED et la "hausse des salaires en janvier aux USA" (baisse de l'armée de réserve des chômeurs) :

sud ouest : Marchés financiers : hausse des salaires et inflation affolent les bourses

Les indices boursiers américains se sont effondrés hier lundi 5 février, perdant en une séance toute la croissance qu'ils avaient enregistrée pendant l'année écoulée. [Sputnik]

Les personnes les plus riches du monde ont perdu 114 mds USD en une journée[id.]

Les Echos : les raisons d'un mini krach

Boursier

Sur Le Progrès :

Une chute incroyable. Le Dow Jones Industrial Average, la bourse américaine, située à New York, a soudainement dévissé en deuxième partie de séance, et enfoncé en moins d’une heure les seuils des 500, 1.000 et 1.500 points perdus. Il a finalement clôturé en baisse de 4,60%. Au plus bas, il a chuté de plus de 10%.

L’indice Nasdaq, à forte coloration technologique, a perdu 3,78% et l’indice élargi S&P 500, qui représente les 500 plus grandes entreprises cotées aux Etats-Unis, a cédé 4,10%.

Cette correction intervient le jour de l’arrivée à la tête de la banque centrale américaine de Jerome Powell, qui remplace Janet Yellen, seule femme à avoir jamais dirigé cette institution. Mais elle était attendue de longue date par de nombreux observateurs, les indices ayant enchaîné les records ces derniers mois. Le S&P 500 a ainsi enregistré en janvier son meilleur début d’année depuis 1997.

Donald Trump s’en est souvent félicité dans des tweets ou dans ses interventions publiques et en avait fait un de ses arguments favoris pour séduire les milieux d’affaires lors du dernier forum économique de Davos en Suisse. Lundi, la Maison Blanche a assuré [i]«être toujours inquiète quand le marché perd de la valeur» . Mais un porte-parole, mettant en avant « la fluctuation des marchés à court terme» , a un peu plus tard rappelé que l’économie américaine restait « très solide» et « allait dans le bon sens ». Le taux de chômage aux Etats-Unis est actuellement au plus bas depuis 17 ans et la croissance du PIB s’est établie en 2017 à 2,3%.

Signe de l’inquiétude ambiante dans les salles de marché, l’indice qui mesure la volatilité à Wall Street, le VIX, s’affichait lundi à son plus haut niveau depuis l’été 2015.

Entamée la semaine dernière, la débâcle a été déclenchée par un regain de nervosité des investisseurs face à la hausse des taux d’intérêt.

Outre la fébrilité ambiante, il a été lesté par la chute de 9,22% de la banque Wells Fargo, responsable d’un scandale massif de comptes fictifs: la Fed lui a interdit d’augmenter son chiffre d’affaires avant d’avoir pris des mesures pour corriger ses erreurs.

D'une manière générale, les bourses mondiales étaient à la baisse ce lundi, sous le coup de la faiblesse de Wall Street. La bourse de Paris a ainsi fini en net recul de 1,48%[/i]

Aujourd'hui les bourses ouvrent de nouveau en baisse.

A noter : le Baltic Dry Index cité plus haut, après une hausse en dent de scie importante depuis juin 2016 - passant de l'indice 300 à 1700 début décembre - est redescendu à 1200 fin janvier.

Edité le 06-02-2018 à 23:16:52 par Xuan

|

| |  Posté le 07-02-2018 à 11:08:25 Posté le 07-02-2018 à 11:08:25

| L'avis d'un économiste sur Global Times :

La faiblesse du chef de la Fed signifie que le monde fait face à des dollars américains excédentaires

Par Wu Qing Source: Global Times Publié: 2018/2/6 23:53:40

L'assouplissement quantitatif (QE) est terminé aux États-Unis, mais une politique d'argent facile continue. C'est la position de politique monétaire actuelle adoptée par la Réserve fédérale américaine. En conséquence, le dollar américain a commencé en 2018 avec un déclin rapide.

La plongée a pris beaucoup de gens au dépourvu. La performance de l'indice US Dollar, qui s'est ouvert à 102,39 au début de 2017 et a chuté de plus de 10 points de pourcentage tout au long de l'année, a surpris de nombreux observateurs. Certains investisseurs pensent que le dollar américain a touché le fond, que la reprise économique américaine est essentiellement conforme aux attentes, que la Fed continuera de relever ses taux d'intérêt et que d'autres facteurs favorables soutiendront la devise américaine.

Compte tenu de ces hypothèses, le dollar américain pourrait rebondir à tout moment. Mais la situation actuelle est exactement le contraire de ce à quoi s'attendaient ces investisseurs.

Pourquoi semble-t-il que le dollar américain pourrait être faible tout au long de 2018? Parlons d'abord de la poursuite d'une politique monétaire neutre. Si l'orientation de la politique monétaire de la Fed est neutre (ni resserrée ni assouplissante), que devrions-nous observer? Si la politique monétaire est véritablement neutre, les commentaires des membres votants du Federal Open Market Committee (FOMC) devraient montrer une distribution normale.

Cependant, selon mon analyse de données, c'est loin d'être le cas. Le nombre de membres du FOMC qui pensent que les taux d'intérêt devraient être relevés dépasse de loin ceux qui pensent le contraire.

Si tout le monde s'attend à ce que la Fed relève les taux, cela suggère que la politique monétaire américaine actuelle est dans un état d'assouplissement et que la Fed est sur le point d'augmenter les taux d'intérêt (resserrer la politique monétaire).

Deux présidents successifs de la Fed (Ben Bernanke et Janet Yellen) n'ont pas permis le retour d'une politique monétaire neutre, et il est peu probable que Jérôme Powell, qui a pris le pouvoir le 3 février, soit très différent.

Powell n'a pas été dans la Fed depuis très longtemps et il n'a pas fait beaucoup de marque là-bas. Il n'a pas non plus de solides antécédents académiques comme Bernanke. En outre, il est peu probable qu'il ait un fort pouvoir de persuasion au sein du FOMC. Il est susceptible d'être un président de la Fed plus faible, celui qui aura du mal à contrôler la situation globale.

Plus le président de la Fed est faible, plus il a de chances de choisir un chemin de hausse des taux à sens unique. Il y a des raisons à la fois rationnelles et irrationnelles de choisir une telle stratégie.

De 2014 à 2015, le marché des devises a pris en compte les ajustements possibles de la politique monétaire de la Fed. Ainsi, l'effet de la politique monétaire de la Fed se reflète déjà dans les taux de change, et la Fed peut ralentir le rythme des taux d'intérêt. Si les taux d'intérêt augmentent trop rapidement, entraînant un atterrissage brutal des prix des actifs, cela pourrait entraîner des problèmes. C'est la raison rationnelle.

De manière générale, si la politique monétaire est neutre, les faibles hausses et baisses des taux d'intérêt sont normales. Cependant, Bernanke et Yellen étaient réticents à voir toute baisse forcée des taux d'intérêt après des hausses rapides au cours de leurs mandats, leur donnant la réputation de «relever les taux d'intérêt trop vite». C'est la raison irrationnelle pour laquelle les hausses de taux à sens unique peuvent durer si longtemps.

Jusqu'à présent, les raisons de la décision de la Fed de relever unilatéralement les taux d'intérêt n'ont pas changé, et elle pourrait donc continuer dans cette voie. Par conséquent, nous pouvons prédire en toute sécurité: le dollar américain sera faible, la liquidité mondiale sera assouplie, les prix des actifs auront la possibilité d'atteindre de nouveaux sommets et les devises non américaines, y compris le yuan, continueront de subir une appréciation continue.

Le monde sera de nouveau confronté au problème de l'excès de liquidité du dollar américain, apparu au début de ce siècle.

L'auteur est économiste en chef de China Orient Asset Management Co. bizopinion@globaltimes.com.cn

_________________

Sur le même site Hu Xijin explique (en anglais malheureusement) les causes structurelles de la fluctuation du dollar. Il observe entre autres que l'économie US a dormi sur ses lauriers mais n'a pas développé de nouvelles technologies y compris sur internet.

Edité le 07-02-2018 à 11:31:21 par Xuan

|

| |  Posté le 07-02-2018 à 11:47:26 Posté le 07-02-2018 à 11:47:26

| | “LE KRACH DE 2018 SERA PIRE QUE CELUI DE 1987 !”

PUBLIÉ LE 06/02/2018 À 18H52 MIS À JOUR LE 07/02/2018 À 11H01

Capital

Cherté des actions, remontée de l’inflation, craintes sur les taux d’intérêt… La situation actuelle n’est pas sans rappeler celle qui prévalait en 1987, juste avant un krach mémorable. Elle est toutefois jugée plus inquiétante qu’alors par un économiste...

Les investisseurs en actions font grise mine, ces derniers temps, la plupart des Bourses de la planète accusant déjà de lourdes pertes par rapport à leurs récents sommets de janvier. Certains intervenants redoutent un krach comparable à celui de 1987, d’autant que la situation actuelle n’est pas sans rappeler celle qui prévalait alors : cherté globale des actions, développement effréné du trading algorithmique, frémissement de l’inflation, craintes de remontée des taux d’intérêt à long terme et même… nouveau président de la Réserve fédérale des Etats-Unis. Jay Powell vient en effet d’être intronisé à la tête de l’institution financière la plus influente au monde.

Au-delà de ces similitudes, certains experts, tels que Marc Touati, président du cabinet ACDEFI, estiment même que le contexte actuel est plus inquiétant qu’alors. Ainsi, selon cet économiste, les investisseurs en actions n’ont encore rien vu, le krach de 2018 risquant fort d’être “plus douloureux que celui de 1987 !” .

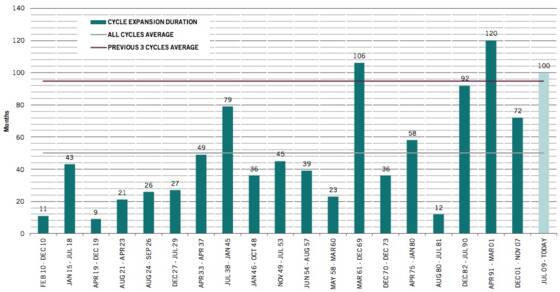

A l’époque, le cycle d’expansion du PIB des Etats-Unis, la première puissance de la planète, “était moins avancé qu’aujourd’hui, tandis que les fondamentaux de l’économie mondiale étaient plus solides que maintenant. Les autorités n’avaient pas épuisé leurs marges de manoeuvre, tant budgétaires que monétaires, alors qu’aujourd’hui, on se demande bien comment elles pourraient relancer la machine en cas de choc” , souligne-t-il. Voici, point par point, une analyse comparée de la situation actuelle et de celle qui prévalait il y a 30 ans.

Cherté des actions, en particulier outre-Atlantique

Aujourd’hui, comme en 1987, les actions affichent des multiples de valorisation très élevés, surtout à Wall Street.

Une façon de jauger leur cherté consiste à examiner le PER (capitalisation boursière rapportée aux bénéfices) corrigé du cycle, mis au point par le prix Nobel 2013 d’économie et professeur de l’Université de Yale Robert Shiller.

Cet indicateur, aussi appelé PER de Shiller, compare la capitalisation boursière du S&P 500 à la moyenne des bénéfices réels (c’est-à-dire en tenant compte de l’inflation) sur 10 ans. Il est actuellement à 32, un score historiquement élevé.

Depuis 1900, il n’a été plus haut que lors de la bulle Internet des années 90. S’il était inférieur à 20 en 1987, les actions américaines étaient néanmoins aussi considérées comme chères alors, au vu notamment de la concurrence des obligations d’Etat à long terme, dont la rémunération dépassait 9%.

Evolution du PER de Shiller (cliquez sur l'image pour agrandir)

Multpl.com

A lire aussi - Les 10 risques pouvant provoquer un nouveau choc financier, selon Deutsche Bank

Le trading algorithmique en partie incriminé

Sur la seule séance du 19 octobre 1987, le Dow Jones avait plongé de pas moins de 22,6%. Pour expliquer une chute d’une telle ampleur, les systèmes de trading automatiques ont été largement incriminés. “Le Lundi noir a été le premier effondrement des marchés financiers imputable (à ces systèmes). Ces opérateurs ‘programmatiques’ avaient en effet choisi de vendre massivement des titres qui étaient en train de chuter, afin de limiter l’impact sur leurs propres portefeuilles. Toutefois, quand tout le monde s’est mis à vendre, le krach n’en a été que plus violent” , explique James Bateman, directeur de la gestion diversifiée chez Fidelity International.

30 ans après, faut-il s’attendre à un remake de ce sombre épisode ? David Lafferty, stratégiste de marché en chef de Natixis Global Asset Management, voit du moins des “vulnérabilités structurelles” rappelant le chaos d’alors. “Les systèmes de trading automatiques et les stratégies de protection de portefeuille ont à l’évidence joué un rôle clé dans le krach de 87. Il semble que la leçon n’ait pas été retenue, alors qu’on a constaté ces dernières années un développement astronomique des stratégies quantitatives et de trading algorithmique” , susceptibles “d’amplifier les pertes” en cas de choc de marché, selon l’expert.