Sujet : une nouvelle monnaie pour le monde ? | |  Posté le 02-06-2009 à 00:04:38 Posté le 02-06-2009 à 00:04:38

| Plusieurs articles ont déjà été publiés sur le sujet, en particulier à propos de la crise économique mondiale, reprenant les propositions chinoises au G20 ou signalant la distance prise progressivement par la Chine envers le dollar.

https://humaniterouge.alloforum.com/nouvelle-crise-financiere-mondiale-t2552-2.html

Ci-dessous un article publié par Danielle Bleitrach dans Changement de société

http://socio13.wordpress.com/2009/04/07/une-nouvelle-monnaie-pour-le-monde-cest-une-necessite-la-questioncomment-et-par-qui-sera-t-elle-construite/

Une Nouvelle monnaie pour le monde ? C’est une nécessité, la question:comment et pour qui sera-t-elle construite.

Publié 7 avril 2009

Commencent à surgir un certain nombre de discours sur l’inutilité d’une monnaie universelle, sur le fait que ce serait une manière de dominer le monde, qu’il faut faire table rase.Et s’intéresser essentiellement à la menace climatique, ce qui n’est pas faux, changer nos manières de vivre, ce qui est vrai. Bien! Mais je partage totalement à ce propos la remarque de contreinfo sur le propos du Vert Besset, chantre de cette table rase :

“une société privée du jour au lendemain de ce service public qu’est la monnaie, bien imprudemment concédé en des mains peu fiables, serait dans la situation catastrophique de n’avoir d’autre recours que le troc, et verrait s’arrêter du jour au lendemain l’ensemble de l’activité, chacun se trouvant privé de revenu, pratiquement devenu incapable de se nourrir, faute de monnaie en circulation en quantité suffisante. Quel serait le coût social et humain si une situation du type que celle que l’Argentine a connu se propageait dans des dizaines de pays ? S’il est certain que l’urgence climatique et écologique requièrent une action rapide et résolue, celle-ci ne peut être menée avec quelques chances de succès qu’avec une machine économique en état de marche, pas au milieu des ruines, du désespoir et de la désagrégation des sociétés. Contre Info. “

En attendant les verts s’apprêtent derrière Cohn Bendit à nous faire nous engouffrer dans l’Union Européenne. Mieux cette vision de la table rase fait étrangement songer aux illusions que depuis le début de cette crise (août 2007) je rencontre autour de moi. Le véritable obstacle à la prise de conscience, à l’intervention, était que tout le monde était convaincu qu’il s’agissait d’une crise financière donc sans effet sur une économie “réelle” (comme le disait madame Lagarde en nous expliquant que celle-ci était saine), et que les seule victimes seraient ceux qui avaient des avoirs, des actions. Mais personne n’envisageaient les effets immanquables sur l’économie de la thrombose financière.

Jusqu’au moment où l’on voit aujourd’hui gonfler les chiffres du chômage et nous n’en sommes qu’au début, à moins de croire que le socialisme ce sont les crèpes sur un feu de bois, ou la fin de la rareté et de la loi de la valeur, ignorer le rôle de l’équivalent monétaire est très grave dans ses conséquences. Il est vrai que dans ce domaine les partis, leurs dirigeants, les élites, ont fait fort, très fort en n’expliquant rien (comprenaient-ils eux-mêmes je l’ignore ou alors c’était pour techniciser au lieu de mobiliser). Et voici que l’on voit ressurgir les mêmes ignorances: le système capitaliste s’effondre tant mieux, on va pas le sauver et ceux qui aujourd’hui se battent pour créer des pontages régionaux, voir pour tenter de trouver des liens d’échange internationaux sont confondus avec les puissances dominantes. la proposition de la Chine, celle de la Russie, celle de Chavez tous dans le même sac que ceux qui veulent maintenir l’hégémonie de Wall street. Ce genre d’”analyse” est celle des black bloke de l’économie. Et pour ajouter à la confusion générale, on affirme que la Chine est devenue la première puissance coloniale, tous cela est stupide et criminel parce qu’il faut conscientiser les masses au lieu de les aliéner. Alors voici deux textes pour nous aider à réfléchir:

1) celui par lequel récemment notre ami Luoge parlait du rôle de la Chine au G 20, en particulier par rapport aux pays en développement et sa stratégie en général.

2) Ensuite la réflexion de l’ambassadeur du Venezuela en Uruguay, Franklin González

Analyse de Luoge sur le rôle de la Chine

A propos du G20, je crois comme vous que la Chine, en se posant en défenseur résolu et sans compromis des intérêts des pays dits « en développement » a mis sur la table – paisiblement mais fermement, à la manière chinoise que l’on peine tant à comprendre chez nous – les questions essentielles. Les rapports de force étant ce qu’ils sont, Hu Jintao n’a certes pas eu gain de cause mais j’ai l’impression qu’il ne se faisait aucune illusion, qu’il savait que ce sommet déboucherait comme d’habitude sur un « consensus » aussi tapageur que vide de substance, de tout engagement concret.

Mais les questions sont maintenant sur la table et, si les gouvernants du monde occidental s’obstinent à faire la sourde oreille aux analyses et aux propositions chinoises pour tendre vers un monde « stable et harmonieux » , il ne me paraît pas exclu qu’ils doivent alors faire face bientôt à une sorte de stratégie de contournement: les mécanismes de régulation et de contrôle (économiques, financiers, monétaires), dont le capitalisme européen et états-unien ne veut à aucun prix, pourraient être mis en place régionalement; il y a déjà des amorces de cette tendance en Asie, en Amérique latine et même en Afrique.

La délégation chinoise à Londres semble d’ailleurs avoir profité de l’occasion pour engager une multitude de contacts bilatéraux, en particulier avec le Brésil et l’Inde. Le journal télévisé de la TV chinoise (CCTV4) accordait significativement une très grande place à ces contacts. Ce que la Chine demande, c’est une monnaie qui soit définitivement déconnectée de la spéculation, c’est aussi un système financier fortement amaigri, c’est-à-dire épuré de ses activités parasitaires et spéculatives. On ne peut pas comprendre autrement les concepts d ’ « harmonie » et de « stabilité ».

A cet égard, il est intéressant de prendre connaissance du passage suivant d’un article du Quotidien du Peuple (01/04/2009) que je me permets de traduire du chinois:

« Le système financier international a besoin de s’appuyer sur des règles et des institutions qui s’en portent garantes comme il y a aussi la nécessité de créer simultanément un climat de confiance. En effet, en un temps éclair, la loi de la jungle, l’égoïsme extrême, l’esprit de clan ont donné le ton aux rapports internationaux; le monde financier a été voué à se transformer en une sorte de jeu morcelé dominé par une logique glaciale de course au profit. Il a fini par y perdre sa santé et sa stabilité pour ne plus laisser d’espace à un développement soutenable. »

N’est-ce pas, de façon très claire, une manière de poser la question de la compatibilité des logiques capitalistes avec la revendication d’un développement stable et harmonieux de l ’économie mondiale ? La réponse est du côté du camp occidental. On la connaît: il n’est question que d’une « moralisation » , au demeurant illusoire; dans la pratique, on fait marcher la planche à billets pour injecter des fonds dans un secteur financier en perdition avec pour seule perspective la poursuite à grande échelle d’activités spéculatives funestes.

Dans ce contexte il est significatif de relever l’état de santé insolent des banques chinoises (sur lesquelles l’État exerce un contrôle strict et dont les cadres dirigeants sont nommés par le Parti communiste!) qui ont eu la bonne idée de ne pas se livrer aux jeux pervers des banques occidentales. Pour 2008, les trois plus grosses banques chinoises ont réalisé un excédent de près de 30 milliards d’euros qui pourront être réinjectés dans l’économie du pays. Donc pas besoin en Chine de racheter des actifs toxiques aux frais de la population…

Une Nouvelle monnaie pour le monde ? par Franklin González

Le jeudi 2 de ce mois s’est réuni le G-20 à Londres et il adopté, entre autres mesures, un plan au moyen du quel sera injecté à l’économie mondiale en crise un billion de dollars, de la même manière il a approuvé l’imposition de sanctions aux paradis fiscaux, qui refusent de communiquer de l’information sur les présumés coupables d’évasion fiscales.

Nous soulignons à cause de leur importance deux déclarations faites au cours de cette réunion. D’abord celle du chef du gouvernement britannique, Gordon Brown, il est allé jusqu’à affirmer que “Le vieux consensus du sommet de Washington est terminé” et de l’autre, et devant l’optimisme généralisé sur les résultats du G-20, le président Barack Obama a dit” que personne ne savait” si ces mesures seraient suffisantes” pour sortir le monde de cette profonde crise.

Pendant ce temps, parallèlement et face à la nécessité de créer des alternatives qui permettraient que l’économie du monde dépasse la crise et ouvre le chemin pour une plus grande croissance financière stable et de confiance, en provenance de divers lieux de la planète, des voix et des propositions ont surgi, non seulement en déniant la capacité du dollar à être une monnaie solide et universelle, mais en proposant la création d’une devise internationale se qui substitue à la monnaie nord-américaine et crée un nouveau système monétaire.

En ce sens, les autorités Russes ont commencé à parler d’implanter un régime commercial d’argent indépendant internationalement.

Après, depuis la Chine il fut question d’adopter une nouvelle monnaie de réserve internationale pour remplacer le dollar, stabiliser le climat monétaire mondial et protéger leur gigantesque réserve de change.

Le président du Brésil, Lula Da Silva, a dit que “c’était une initiative trés importante qui meriterait d’être débattue” et le président Chávez a commenté que “le Venezuela modestement appuyait cette idée” et il a ajouté: “là-dessus il faut jouer fort; il y en assez de la tyrannie et de la dictature du dollar”.

En l’Amérique latine et aux Caraïbes des alternatives différentes au dollar sont également cherchées et des propositions sont faites pour réussir à faire des échanges directs entre les pays de la région. L’utilisation de monnaies locales pour le paiement des opérations de commerce extérieur entre l’Argentine et le Brésil est déjà un fait. Le Système Unitaire de Compensation Régionale (le Sucre), une proposition qui est discuté au sein des pays de l’ALBA, plus l’Équateur, signifie la création d’une zone monétaire, une Chambre de Compensation de Paiements, un fond de stabilisation et de réserves avec apports des pays membres, afin de financer politiques de réponse ouverte à la demande pour affronter la crise et pour soutenir une politique d’investissements pour le développement d’activités économiques complémentaires.

La création d’une monnaie régionale latinoaméricaine réussira à générer de plus grandes opportunités pour l’économie et a des éléments communs qui permettent que les échanges commerciaux se fassent de manière directe, sans avoir à passe par l’aire du dollar.

Dans le même contexte, l’Association latinoaméricaine d’Intégration (Aladi)a fait à Montevideo, le 22 mars un séminaire, dans lequel des propositions pour dynamiser la convention des paiements et crédits réciproques dans l’usage des paiements en monnaies locales,dans le but d’élaborer la construction progressive d’une architecture financière régionale et subrégionale.

L’existence d’une monnaie solide qui mette un terme au joug du dollar permettra que les pays qui jusqu’à présent ont été désavantagés se remettent à flot. Sa circulation mondiale apportera comme bénéfices que les récurrentes crises des monnaies qui interviennent dans un lieu quelconque n’éclaboussent pas les autres, la crise des monnaies lesquelles on vit dans n’importe quel lieu n’éclaboussent pas les autres,comme cela se voit avec la crise actuelle dont l’épicentre se trouve aux Etats-Unis mais que grâce à l’universalité de sa monnaie, ils ont fini par réussir en convertir en un tsunami financier avec des effets négatifs pour le reste du monde.

Publicado en el diario La República (Montevideo). 05/04/2009

traduit Par danielle bleitrach pour changement de société

*Embajador de la República Bolivariana de Venezuela en Uruguay

________________________________________

Edité le 02-06-2009 à 20:50:54 par Xuan

|

| |  Posté le 07-06-2009 à 18:16:36 Posté le 07-06-2009 à 18:16:36

| MOSCOU, 3 juin (Xinhua) -- Le président russe, Dmitri Medvedev, a déclaré mercredi que son pays n'a pas écarté la possibilité de créer une monnaie de réserve supranationale à l'avenir.

M. Medvedev a qualifié l'idée de créer une devise supranationale de "très productive" dans l'extrait d'une interview accordée à la chaîne de télévision américaine, CNBC, diffusée mercredi par le Kremlin.

"La situation actuelle elle-même suggère qu'il devrait y avoir plus de devises de réserve", a-t-il fait remarquer, et d'ajouter : "Cela permettra d'avoir des options pour réagir si un problème devait survenir dans n'importe quelle économie".

" Des instruments déjà utilisés par le Fonds monétaire international, comme le droit de tirage spécial, représentent en fait un prototype d'une telle monnaie supranationale ", a-t-il expliqué.

Le président russe a également ajouté que le rouble devient un des fonds de réserve régional, tout d'abord dans la Communauté des Etats indépendants. |

| |  Posté le 27-06-2009 à 23:13:00 Posté le 27-06-2009 à 23:13:00

| Stiglitz à la Conférence des Nations Unies :

La Chine sur la bonne voie pour réformer le système monétaire mondial

La Chine se trouve sur la bonne voie menant à ses réformes du système monétaire mondial, a indiqué jeudi Joseph E. Stiglitz, Prix Nobel d'économie.

"Je pense que ce que la Chine fait constitue une déclaration claire concernant le fait que le dollar ne sera plus la seule base de la monnaie de réserve", a déclaré M. Stiglitz à Xinhua en marge de la Conférence des Nations Unies sur la crise financière et économique mondiale et ses impacts sur le développement, tenue au siège de l'ONU à New York.

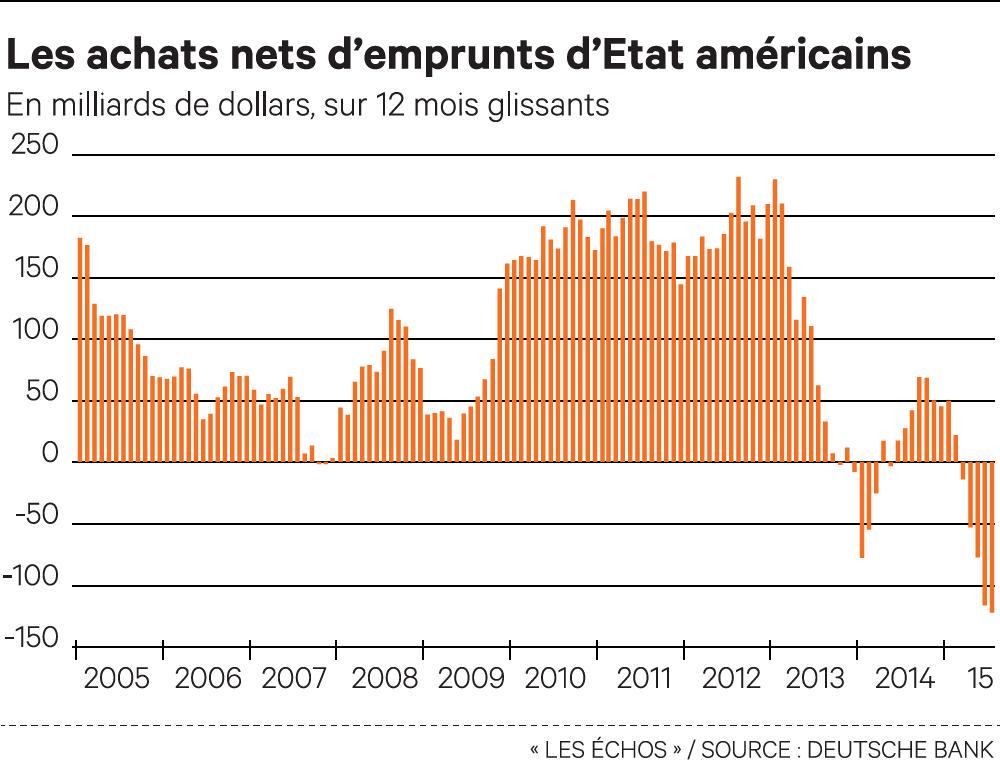

Pour la première fois en plus d'un an, la Chine a réduit le volume des bons du trésor américains qu'elle détient, ce qui, selon des experts, a reflété les inquiétudes de la Chine sur la sécurité de ses avoirs accrochés au dollar.

"Le monde se débarrasse du système de réserve en dollars (...) Et ce dont nous avons besoin dans une économie mondiale est un système de réserve mondial. Se débarrasser donc du dollar en constitue la première étape", a indiqué M. Stiglitz.

La Chine, plus imporant détenteur de bons du trésor américains, n'est pas le seul pays à avoir restructuré en avril dernier le volume de ses réserves en bons du trésor américains. Le Japon, la Russie et le Brésil ont fait la même chose.

"Maintenant nous devons travailler à l'établissement d'un système mondial plus systémique en ce qui concerne le système de réserve mondial. Et je pense que le soutien que la Chine apporte à cette idée par le biais de divers moyens est très important", a conclu M. Stiglitz.

Source: xinhua Mise à jour 26.06.2009 |

| |  Posté le 12-07-2009 à 22:19:41 Posté le 12-07-2009 à 22:19:41

| La Russie et la Chine proposent une monnaie commune globale

À l’occasion du G9 de L’Aquila (Italie), la Chine et la Russie ont réitéré leur demande d’abandon du dollar comme monnaie de réserve et son remplacement par un panier de devises. Il s’agirait d’une monnaie commune (et non unique) comparable à l’écu (et non à l’euro).

Lors du sommet, le président russe Dmitry Medvedev a sorti de sa poche une pièce prototype pour illustrer sa proposition.

Frappée en Belgique, elle porte sur la face les portraits des huit chefs d’État du G8 et sur le revers la devise "Unité dans la diversité".

[info http://www.voltairenet.org/article160992.html] |

| |  Posté le 20-08-2009 à 00:11:13 Posté le 20-08-2009 à 00:11:13

|

Chine : diminution sensible de la détention des bons du Trésor américain

Selon les données publiées le 17 août par le Département du Trésor des Etats-Unis, jusqu'à fin juin dernier, le montant des dettes publiques américaines détenues par la Chine se chiffre à 776,4 milliards de dollars US, soit 25,1 milliards de moins par rapport au mois précédent (mai 2009) au cours duquel la Chine en détenait 801,5 milliards et une baisse de détention dépassant 3%. C'est la première fois depuis une année que la détention par la Chine de bons du Trésor américain diminue d'une telle ampleur.

Ce qui mérite d'être noté c'est qu'au moment où les emprunts publics américains détenus par la Chine diminuent, le Japon, deuxième pays du monde détenteur de ces emprunts, a augmenté dans de fortes proportions les dettes publiques américaines qu'il détient, lesquelles ont atteint 711,8 milliards de dollars US, soit une croissance de 34,6 milliards de dollars US. Avec la ‘diminution chinoise' et l’augmentation japonaise', l'écart de détention entre les deux pays est réduit une fois de plus. Quant à la Grande-Bretagne, troisième pays du monde détenteur de ce genre d'emprunts publics, les dettes publiques américaines qu'elle détient sont passées de 163,8 milliards en mai dernier à 214,0 milliards de dollars en fin juin dernier, soit une hausse de 50,2 milliards de dollars US et un accroissement de proportion de plus de 30,6%. Déjà au mois d'avril dernier, les emprunts d'Etat américains détenus par la Chine ont connu une faible baisse de 4,4 milliards de dollars US.

Source: le Quotidien du Peuple en ligne_le 18.08.2009 |

| |  Posté le 09-10-2009 à 23:36:37 Posté le 09-10-2009 à 23:36:37

| Beijing Information le 09/10/2009

Achat de 50 milliards de dollars de titres du FMI par la Chine

— Quelles conséquences aura-t-il ?

Zhang Bin, chercheur à l'Académie des sciences sociales de Chine

Le 4 septembre, le Fonds monétaire international (FMI) a confirmé que la Chine achèterait 32 milliards de DTS (Droits de tirage spéciaux) émis par l'institution internationale, équivalant à 50 milliards de dollars américains ou 341,2 milliards de yuans chinois. Cet achat sera réglé en yuans chinois.

La Chine contribuera de cette façon au financement du FMI, dont l'une des tâches est de soulager les difficultés liées au déséquilibre de la balance des paiements internationaux des pays en développement et des marchés émergents.

Bien que les principales économies mondiales se soient plus ou moins ressaisies en cette période de sortie de crise financière, les défauts structurels perturbant l'économie globale demeurent inchangés. Le chemin vers la croissance ne sera sans doute pas sans vicissitudes. Les pays en voie de développement et les marchés émergents, dont la capacité de financement à l'extérieur demeure faible, auront sans doute du mal à rééquilibrer leur balance des paiements internationaux. Dans un tel contexte, l'accord entre la Chine et le FMI participe au redressement de l'économie mondiale ainsi qu'à la stabilité du marché financier international.

S'il est un peu tôt pour analyser toutes les conséquences de cet achat, on peut imaginer au maximum quatre cas de figure, dont la variable sera l'utilisation faite par le FMI des 341,2 milliards de yuans payés par la Chine. En tout état de cause, dans le bilan de la Banque Populaire de Chine, 32 milliards de DTS seront inscrits dans la colonne de l'actif, et 341,2 milliards de yuans figureront au passif.

Possibilité I

Si le FMI utilise les yuans versés par la Chine pour racheter des dollars auprès de cette dernière, la Banque centrale chinoise constatera une soustraction de 50 milliards de dollars dans la colonne de l'actif, mais un rajout d'une valeur équivalente en DTS. Quant à son passif, les 341,2 milliards de yuans chinois qu'elle aurait dû verser au FMI lui reviendront. Dans ce cas, la réserve en devises étrangères de la Chine sera plus diversifiée. La substitution d'une partie des dollars qu'elle détient par les DTS permet à la Chine d'éviter les pertes causées par la dévaluation du dollar américain.

Possibilité II

Si le FMI utilise les yuans que la Chine lui a versés pour acheter de la dette nationale américaine auprès d'autres institutions financières que la Banque centrale de Chine, cela permettra de soutenir les taux de rendement des emprunts publics américains et maintiendra parallèlement un taux d'intérêt du dollar à un niveau assez bas. A court terme, une telle opération permettrait de stabiliser la valeur nominale de la réserve en dollars de la Chine, et stimulerait légèrement la relance de l'économie américaine et mondiale. A long terme, cette opération exercera probablement une influence négative sur la capacité d'achat réelle de l'actif chinois en dollars, du fait du risque d'un retour de l'inflation et de la hausse du prix des marchandises de gros associé au niveau très bas du taux d'intérêt du dollar.

Possibilité III

Si le FMI ne procède qu'à un simple change des yuans chinois en dollars, et prête ces dollars directement aux pays en voie de développement, cela créera une demande de dollars et permettra, comme dans la deuxième possibilité évoquée, de maintenir le taux d'intérêt de la devise américaine. Toutefois, l'effet sera moins évident que dans le cas d'un financement de la dette américaine.

Possibilité IV

Si le FMI garde les yuans et les distribue directement sous la forme de prêts aux pays en développement, les conséquences seront complexes et dépendront de la façon dont seront employés ces yuans par les pays bénéficiaires.

Si ces derniers vendent les prêts en yuans pour acheter des dollars et résoudre ainsi le déséquilibre de leur balance des paiements internationaux, l'effet sera le même que dans le troisième cas de figure. Si les pays gardent les yuans dans leur réserve de devises étrangères et réduisent la part du dollar, cela signifierait dans une certaine mesure que le yuan remplace le dollar dans son rôle de monnaie de réserve internationale. Dans ce cas-là, l'internationalisation du yuan recevrait une forte impulsion tandis que la demande internationale de dollars s'en trouverait significativement diminuée. Il faut noter cependant qu'en conservant les yuans chinois, les pays concernés risquent de subir des pertes d'intérêts, à moins qu'ils ne parviennent à transformer ces prêts en yuans en capitaux rentables. |

| |  Posté le 11-10-2009 à 13:42:18 Posté le 11-10-2009 à 13:42:18

| Vers la fin du dollar en tant que monnaie d'échanges du pétrole?

7.10.2009

Le statut du billet vert en tant que monnaie d'échanges internationales est de nouveau remis en cause après que le journal The Independent n'ait révélé, mardi 6 octobre, que les états arabes ont lancé des négociations secrètes avec la Chine, la Russie et la France dans le but d'abandonner la devise américaine comme monnaie d'échange pour le commerce du pétrole.

Selon le journal, les ministres des finances et gouverneurs des banques centrales des pays concernés se sont réunis à plusieurs reprises pour mettre en place un panier de devises comprenant le yuan, le yen, l'euro, l'or et une monnaie commune aux pays du Golfe qui devrait être créée en 2010.

"La monnaie de transition pourrait bien être l'or, selon des sources de banques chinoises" , a encore indiqué le journal.

Toutefois, selon l'AFP, ce projet a été démenti par les pays cités. "Il s'agit de pures spéculations, il n'y a aucun fondement derrière ces rumeurs" , a indiqué à l'AFP le ministère français de l'économie.

Si la concrétisation d'un tel projet semble pour le moment fort éloigné, il s'agit d'une nouvelle alerte pour le billet alors que la Chine et d'autres pays émergents ont remis plusieurs fois en cause le statut de devise internationale du dollar. le billet vert, très instable depuis le début de la crise financière, a déjà connu récemment des cours très bas sur le marché des changes en raison de l'ampleur de la dette américaine, mais aussi des spéculations sur la perte de son rôle de monnaie de réserve.

Le mois dernier, Pékin avait vendu des bons du trésor en yuan à des étrangers. Ce fait a été interprété par plusieurs analystes comme un signe de l'émergence du yuan comme monnaie globale et totalement flexible. Mais jusqu'à présent, la Chine semble ne pas réellement désirer se détacher de son système de change fixé sur le cours du dollar, d'autant plus que Pékin est le premier détenteur de bons du Trésor américain au monde.

Pourtant, pour Jane Foley, économiste chez Forex.com, "il n'y a pas de fumée sans feu" , et "l'intérêt des Chinois pour les échanges commerciaux bilatéraux et pour des participations chez des producteurs d'énergie et de matières premières, montre clairement que la Chine a déjà avancé sur le chemin d'une diversification" de ses réserves au détriment du dollar, a-t-elle indiqué à l'AFP.

"Quelques pays émergents ont déjà entrepris des démarches bilatérales pour faire du commerce dans des devises locales, plutôt qu'en dollars. Mais instaurer une nouvelle unité de changes pour les marchés des matières premières serait beaucoup plus décisif" , observe Adarsh Sinha, analyste à la Barclay's Capital, qui estime toutefois que "l'article du Independent le fait sembler plus imminent qu'il ne l'est réellement” .

Suite à la publication de l'article du The Independent, le cours du dollar a été directement affecté. En fin de journée, à la bourse de New York, l'euro s'échangeait à 1,4715 dollar contre 1,4648 en début de journée.

source : radio86.com |

| |  Posté le 18-10-2009 à 20:46:13 Posté le 18-10-2009 à 20:46:13

| Pour "éliminer la dépendance du dollar" : l’ALBA lance le SUCRE

Réunis à Cochabamba (Bolivie), les membres de Alliance Bolivarienne por les Amériques (ALBA) ont donné le coup d’envoi au Système Unitaire de Compensation Régionale (SUCRE), "devise virtuelle" destinée à contrer la suprématie du dollar dans la région.

L’objectif est clairement affiché dans la déclaration finale signée par les représentants d’Antigua et Barbuda, le Venezuela, Cuba, la Bolivie, la Dominique, l’Équateur, le Nicaragua, le Honduras et Saint-Vincent-et-les-Grenadines, : le SUCRE naît pour devenir un "instrument pour conquérir la souveraineté monétaire et financière, l’élimination de la dépendance du dollar US dans le commerce régional, la réduction des asymétries et la consolidation progressive d’une zone de développement partagé".

Le "photo de famille" du VII Sommet

Annoncée à plusieurs reprises, cette intégration monétaire fait écho à la création récente de la Banque du Sud dont l’un des objectifs est aussi l’obtention d’une plus grande autonomie financière du sous-continent.

C’est dans le cadre de son VIIè Sommet que l’Alliance Bolivarienne por les Amériques (ALBA) a décidé de donner le coup d’envoi au rêve qui, pour les plus optimistes, devrait donner naissance à terme à une véritable monnaie unique. Le principe du sucre - nommé ainsi en hommage au héros de l’indépendance sud-américaine Jose Antonio Sucre (1795-1830) - avait été adopté lors d’un précédent sommet de l’Alba réalisé au Venezuela. |

| |  Posté le 22-10-2009 à 20:17:22 Posté le 22-10-2009 à 20:17:22

| article paru sur le blog Atlas alternatifle vendredi 16 octobre 2009 :

Vers la fin du dollar comme monnaie d'échange

Selon un article récent de Robert Fisk, les pays arabes ont lancé des initiatives secrètes conjointement à la Chine, à la Russie et à la France, qui visent à cesser d’utiliser la monnaie américaine pour le commerce du pétrole.

En septembre, l’Iran a annoncé que ses réserves de devises étrangères seraient, dorénavant, libellées en euros, et non pas en dollars. Les pays arabes du Golfe sont en train de préparer – avec la Chine, la Russie, le Japon et la France – la cessation du recours au dollar pour les transactions pétrolières, au profit d’un panier de devises comportant le yen japonais, le yuan chinois, l’euro, l’or et une nouvelle devise unifiée préparée par les pays membres du Conseil de Coopération du Golfe, qui regroupe notamment l’Arabie saoudite, Abu Dhabi, le Koweït et le Qatar. Des réunions secrètes ont d’ores et déjà été tenues entre ministres des finances et gouverneurs des banques centrales, en Russie, en Chine, au Japon et au Brésil, afin de travailler à ce projet, qui aura pour effet que le pétrole ne sera désormais plus échangé contre des dollars.

Cette évolution pourraît intensifier la guerre économique entre les Etats-Unis et la Chine, pour la conquête du pétrole moyen-oriental – transformant, de surcroît, les conflits endémiques de cette région en une bataille pour la suprématie de la première puissance mondiale. La Chine consomme plus de pétrole que les Etats-Unis, et elle en consomme de plus en plus, sa croissance économique étant moins efficace énergétiquement. La monnaie de transition, dans le mouvement prévu d’abandon du dollar, pourrait fort bien être l’or, laissent entendre certaines sources des milieux bancaires chinois.

Selon le président de la Banque Mondiale, Robert Zoellick : « Un des legs de cette crise sera sans doute la prise de conscience d’un bouleversement total dans les relations entre puissances économiques »

Par ailleurs on apprenait cette semaine que, à plus petite échelle, les membres de l'Alternative bolivarienne pour les Amériques - ALBA (Equateur, Venezuela, Cuba, Bolivie, Nicaragua, Honduras, Dominique, Saint Vicent et Grenadines, et Antigua et Barbuda) ont décidé de remplacer le dollar comme monnaie de leur commerce extérieur extérieur entre eux par le sucre dès 2010, cette monnaie pouvant devenir à terme commune à ces pays pour l'ensemble de leurs transactions.

Edité le 22-10-2009 à 20:42:44 par Xuan

|

| |  Posté le 26-10-2009 à 19:42:04 Posté le 26-10-2009 à 19:42:04

|

La Russie fera du renminbi chinois une de leurs monnaies de réserve

Alexeï Koudrine, vice-premier ministre et ministre russe des Finances, a laissé entendre la semaine dernière qu'à moyen terme, le dollar américain et l'euro continueront d'être les principales monnaies de réserve de la Russie, mais le renminbi chinois sera une nouvelle monnaie de réserve de notre pays.

A l'heure actuelle, la part du dollar dans la réserve en devises de Russie est diminuée à 49%, mais la part de l'euro a augmenté à 41% . Le reste, soit 10%, est occupé par la livre sterling et d'autres monnaies.

Au cours de sa récente visite en Chine, le Premier ministre russe Vladimir Poutine a dit que le renminbi arrivera à Moscou plus vite que les experts pensent.

Source: le Quotidien du Peuple en ligne le 26.10.2009 |

| |  Posté le 30-11-2010 à 18:57:54 Posté le 30-11-2010 à 18:57:54

| Algérie-focus publie un article détaillé sur ce nouvel épisode du déclin de l'hégémonisme du dollar :

La Russie et la Chine abandonnent le dollar

[ Poste par faycal le 29 nov 2010 ]

La Chine et la Russie ont décidé d’abandonner le dollar US et se résouent à utiliser leurs propres monnaies pour le commerce bilatéral, comme l’ont annoncé le Premier ministre Wen Jiabao et son homologue Russe Vladimir Poutine ce mardi.

Les experts Chinois ont affirmé que cette manœuvre est le reflet de relations plus étroites entre Pékin et Moscou et que le but n’est pas de défier le dollar, mais de protéger leurs économies nationales. « En ce qui concerne les accords de commerce, nous avons décidé d’utiliser nos propres monnaies » , a dit Poutine à une conférence de presse conjointe avec Wen à Saint-Pétersbourg.

Les deux pays étaient habitués à utiliser d’autres monnaies, particulièrement le dollar, pour le commerce bilatéral. Depuis la crise financière, cependant, des officiels haut placés des deux pays ont commencé à explorer d’autres possibilités.

Le yuan a maintenant commencé à s’échanger contre le rouble Russe au marché interbancaire Chinois, tandis que le renminbi sera bientôt autorisé à être échangé contre le rouble en Russie, a affirmé Poutine.

« C’est une étape importante dans le commerce bilatéral et c’est le résultat des systèmes financiers consolidés des pays du monde » , a-t-il dit.

Poutine a fait ses remarques suite à une rencontre avec Wen. Ils ont également présidé une cérémonie de signature de 12 documents, comprenant une coopération énergétique.

Les documents comprenaient la coopération aéronautique, la construction de chemins de fer, les droits de douane, la protection de la propriété intellectuelle, la culture et un communiqué commun. Les détails des documents doivent encore être publiés.

Poutine a affirmé que l’un des accords entre les deux pays concerne l’achat de deux réacteurs nucléaires à la Russie par la centrale nucléaire Chinoise de Tianwan, le complexe nucléaire le plus avancé de Chine.

Poutine a appelé à la hausse des ventes de ressources naturelles – la principale exportation Russe – à la Chine, mais le prix s’est avéré être un point de désaccord.

Igor Sechin, l’adjoint au Premier ministre Russe, qui domine le secteur de l’énergie Russe, a dit à la suite d’une réunion avec les représentants Chinois que Moscou et Pékin vont probablement se mettre d’accord sur le prix d’approvisionnement en gaz Russe vers la Chine avant le milieu de l’année prochaine.

La Russie cherche à ce que la Chine paye des prix semblables à ceux que le géant gazier Russe Gazprom facture à ses clients Européens, mais Pékin souhaite une réduction. La semaine dernière, les deux parties parlaient de 100$ pour 1000 mètres cube, selon des officiels Chinois.

Le voyage de Wen fait suite à une visite de trois jours du Président Russe Dmitry Medvedev en Chine en septembre, durant laquelle lui et le Président Hu Jintao ont inauguré un oléoduc transfrontalier reliant le plus grand producteur mondial d’énergie à la plus grande consommatrice en énergie.

Wen a affirmé lors d’une conférence de presse que les partenariats entre Pékin et Moscou ont « atteint un niveau sans précédent » et a juré que les deux pays ne « deviendront jamais ennemis » .

L’année passée, « notre partenariat coopératif stratégique a supporté des tests difficiles et atteint un niveau sans précédent » , a déclaré Wen, ajoutant que les deux nations sont maintenant plus confiantes et déterminées à défendre leurs intérêts mutuels.

« La Chine suivra fermement le chemin du développement pacifique et soutiendra la renaissance de la Russie en tant que grande puissance » , a-t-il dit.

« La modernisation de la Chine n’affectera pas les intérêts d’autres pays, tandis qu’une relation Sino-Russe forte et solide est en accord avec les intérêts fondamentaux des deux pays » .

Wen a affirmé que Pékin est prêt à donner un coup de fouet à la coopération entre Moscou et l’Asie du Nord-Est, l’Asie Centrale et la région de l’Asie-Pacifique, aussi bien que dans des organisations internationales majeures et sur les mécanismes à la poursuite d’un « nouvel ordre juste et raisonnable » en économie et politique internationales.

Sun Zhuangzhi, un chercheur en études sur l’Asie Centrale à l’Académie Chinoise des Sciences Sociales, a dit que le nouveau mode d’accord commercial entre la Chine et la Russie fait suite à une tendance mondiale après que la crise financière ait exposée les défauts d’un système financier mondial dominé par le dollar .

Pang Zhongying, spécialisé en politique internationale à l’Université Chinoise de Renmin, affirme que la proposition ne défie pas le dollar, mais vise à éviter les risques que le dollar représente.

Wen est arrivé dans la ville Russe ce lundi soir pour une réunion habituelle entre les chefs des gouvernements Russe et Chinois.

Il a quitté Saint-Pétersbourg pour Moscou mardi et devait rencontrer le Président Russe Dmitry Medvedev ce mercredi.

sos-crise.over-blog.com

Traduit au français par sos-crise.over-blog.com |

| |  Posté le 24-04-2011 à 11:39:46 Posté le 24-04-2011 à 11:39:46

| Afrik.com commente la dernière réunion des émergents du BRICS :

_________

SAMEDI 23 AVRIL 2011 / PAR VICTOR GUILBERT

Les Brics - Brésil, Russie, Inde, Chine et Afrique du Sud - Se sont réunis la semaine dernière en Chine.

Les cinq plus gros pays émergents défendent la refonte du système monétaire mondial qui mettra fin à la toute puissance du dollar dans les échanges internationaux.

Les Brics - Brésil, Russie, Inde, Chine et Afrique du Sud - semblent être à l’économie ce que les Non-alignés étaient à la politique dans les années 60. La requête d’un « nouvel ordre mondial » est devenue celle d’un nouvel ordre monétaire, en d’autres termes « la refonte du système monétaire international » .

Les dirigeants des cinq plus grands pays émergents étaient réunis la semaine dernière sur l’île chinoise de Hainan pour signer un accord de coopération. Ils ont souligné dans leur communiqué final de leur accord « les déficiences du système monétaire international existant » .

Ils souhaitent par conséquent le voir remanier.

Premier pas : l’accord liant les Brics prévoit l’ouverture de lignes de crédit dans les monnaies nationales pour les transactions commerciales entre ces pays.

Le poids des BRIC dans la croissance mondiale était de 20 % en 2003 et devrait passer à 40 % en 2025. En outre, les Brics représentent à eux cinq 40 % de la population mondiale et 18 % du PIB mondial.

A bas le dollar !

Objectif inavoué de ces puissances émergentes : mettre fin au règne du dollar dans les transactions internationales en ouvrant la voie à une monnaie alternative. Une priorité pour les Brics dont la croissance économique est basée sur les échanges commerciaux et non sur leurs marchés intérieurs. Ce processus permettrait également de baisser les risques d’inflation en diversifiant les devises en circulation sur le marché international.

Dans ce nouveau concert de monnaies, le yuan devrait jouer une partition importante. La devise chinoise est la plus forte des Brics.

Suite à l’accord de la semaine dernière, la banque de développement russe Vnesheconombank (VEB) pourra émettre l’équivalent de 500 millions de dollars d’obligations libellés en yuans pour une durée de 5 ans.

Autre piste pour remplacer le dollar : les BRICS ont proposé de réviser la composition des Droits de Tirages Spéciaux (DTS), une réserve monétaire du Fonds monétaire international (FMI), basée actuellement sur quatre devises, et de l’élargir à leurs monnaies nationales.

Une réforme envisageable d’autant que le prochain directeur du FMI pourrait être indien ou chinois.

|

| |  Posté le 17-05-2011 à 21:45:07 Posté le 17-05-2011 à 21:45:07

| Le Quotidien du Peuple publie un article sur la réforme du système financier dans le cadre de la contradiction mondiale entre pays impérialistes et pays en développement.

La réforme du système financier et le réajustement des intérêts de la division internationale du travail

La crise monétaire internationale a dévoilé les maux du système financier mondial. Maintenant, à notre époque d'après-crise, la réforme de ce système est devenue un consensus dans la communauté internationale.

Cette réforme s'effectue sur deux plans. Sur le plan macro-économique, on entame une réforme du système financier international basé sur le dollar, et sur le plan micro-économique, a lieu une réforme du système relatif aux opérations et au contrôle financiers.

A ce jour, des progrès remarquables ont été obtenus : la part des nouveaux pays ayant adopté l'économie de marché dans le Fonds monétaire international (FMI) a augmenté ; en 2010, le Congrès américain a approuvé un projet de réforme du contrôle financier et Basell II a également été adopté.

Cependant, des problèmes demeurent :

le droit de véto que détiennent les Etats-Unis dans le FMI n'a nullement changé. Tant que cette situation ne changera pas, il sera difficile de faire des droits de tirage spéciaux une monnaie mondiale au sens propre du terme.

Sur le plan micro-économique, bien que le projet américain de la réforme du contrôle financier soit considéré comme la plus importante reforme depuis la crise, le problème de l'institution financière, la plus critiquée pendant la période de crise, n'a pas été abordé.

Basell II n'a pas abordé non plus ce problème.

A l'heure actuelle, le système financier international est dominé par les pays développés. Aux yeux de ces pays, cette domination est intouchable. La position du dollar américain, en tant que monnaie mondiale, n'a pas été ébranlée, malgré les importants changements du système financier international depuis la Seconde Guerre mondiale. Ce qui a apporté de grands bénéfices aux Etats-Unis.

Pendant un certain temps avant la crise monétaire internationale, les Etats-Unis ont appliqué une politique d'endettement pour la consommation. Après l'éclatement de la crise, le gouvernement américain a réalisé « la nationalisation des dettes individuelles » , à travers l'aide accordée aux institutions financières.

Et maintenant, il cherche à appliquer une politique monétaire d'assouplissement quantitatif pour promouvoir la dévaluation du dollar. Et cela pour atteindre son objectif de « mondialisation de ses dettes nationales » .

Il cherche par là à rejeter les dettes sur les pays créanciers.

Au cours de la compétition financière mondiale, les pays développés occupent une position favorable dans leur ensemble.

Le secteur financier est le secteur pilier hautement rentable des pays développés.

La rentabilité élevée du secteur financier de ces pays a été acquise sur les marchés mondiaux.

Par exemple, en 1980, les actifs nets des Etats-Unis à l'étranger étaient de 365 milliards de dollars et la rentabilité provenant de leurs investissements étaient de 30 milliards de dollars.

En 2004, les actifs nets américains à l'étranger représentaient une valeur négative de 2 500 milliards de dollars, alors que leur rentabilité nette provenant de leurs investissements étaient toujours de 30 milliards de dollars.

Pour les pays développés, la réforme du système financier mondial ne pourra s'effectuer, qu'à la condition qu'elle ne porte pas atteinte à leurs intérêts essentiels.

Pour les pays en voie de développement, il faudra réformer le système financier mondial actuel.

Evidemment, dans cette époque d'après-crise, le processus de réforme du système financier mondial dépend des rivalités entre les pays en développement et les pays développés.

Les pays en développement devront faire des efforts pour promouvoir la réforme du système monétaire mondial d'une part et augmenter d'autre part la compétitivité de leur secteur financier sur le plan international. Ceci, pour obtenir les intérêts de la division internationale du travail correspondant à leur puissance nationale réelle.

[Source: le Quotidien du Peuple en ligne du 13/05/2011] |

| |  Posté le 28-05-2011 à 14:11:39 Posté le 28-05-2011 à 14:11:39

| | Sur la direction du FMI

F. Baroin – qui ne craint plus de se ridiculiser - déclarait dans les colonnes du Figaro que la Chine soutenait C. Lagarde au poste de directeur du FMI.

La Chine, comme toutes les économies émergentes est opposée à toute forme de candidature européenne, et avance ses propres candidats, avec le Brésil et l’Afrique du Sud.

Le Quotidien du Peuple apporte quelques indications sur le sujet :

"La dispute pour le poste de directeur général du FMI et la réforme de l'ordre financier international

La démission de Dominique Strauss Kahn accusé d'agression sexuelle a provoqué une course pour le poste de directeur général du Fonds monétaire international (FMI). Le 15 mai, l'Europe a proposé une candidate de son continent et le 24, le Brics s'est prononcé en faveur d'un candidat venant d'une nouvelle économie. En 10 jours seulement, les principales économies du monde sont impliquées dans cette course.

Quelle est la cause de ce phénomène ? Le déplacement du centre de gravité de l'économie mondiale. D'une part, le rapport entre le montant global des économies américaine et européenne et celui des nouvelles économies a changé nettement et la part des nouvelles économies ne cesse d'augmenter. D'autre part, les voix pour une réforme de l'ordre financier international se font de plus en plus vives, que ce soit au Sommet de Londres ou au Sommet de Pittsburgh du G20 de 2009. Aujourd'hui, cette réforme est devenue un objectif non astreignant.

Cette réforme comprend la réforme de la monnaie de réserve et la monnaie de facturation dans le monde et encore la restructuration de la plate-forme de l'ordre financier international. Puisqu'en 2009, le FMI a été reconnu encore une fois en tant que superviseur de l'ordre financier international et le créditeur le plus important, avoir dans son équipe dirigeante un porte-parole venant d'un continent autre que l'Europe et l'Amérique du Nord parait très important. Si sa direction demeure toujours dans les mains des Européens ou des Américains, cela signifie que le consensus de vues obtenu au cours de la crise financière pour élire ses responsables de manière transparente et réformer l'ordre financier international sera abandonné."

[…] |

| |  Posté le 31-05-2011 à 00:29:06 Posté le 31-05-2011 à 00:29:06

| Dans le Quotidien du Peuple un appel pour un nouveau FMI :

Plutôt créer un autre FMI que de se disputer le poste de directeur général de l'actuel FMI

Récemment, le problème du candidat au poste de directeur général du Fonds monétaire international (FMI) a suscité un vif débat au sein de l'opinion publique mondiale. L'Europe a rapidement proposé deux candidats à ce poste, alors que les pays du Brics ont déclaré le 24 mai qu'il faudrait rejeter le concept de nationalité dans l'élection du nouveau directeur général. La dispute est à son comble.

Cependant, selon une règle du FMI, le pays dont le droit de vote dépasse 15% peut opposer son veto à tout sujet de discussion. A l'heure actuelle, seul le droit de vote des Etats-Unis dépasse 15%, à 17,407%. Viennent ensuite les droits de vote du Japon et de la Chine, soit respectivement 6,464% et 6,394%. C'est pourquoi dans le FMI, seuls les Etats-Unis possèdent le droit de veto.

Ainsi, pour le FMI, ce droit de veto revêt la plus grande valeur. Bien que le poste de son directeur général soit aux mains des Européens, les Etats-Unis sont le « patron » réel de cet organisme. Certes, le directeur général du FMI possède un pouvoir important. Mais si important qu'il soit, il doit être exercé dans le cadre établi par les Etats-Unis. C'est le cas actuellement, d'autant plus que les Européens et les Américains sont les alliés. Si les nouvelles économies réussissent à gagner ce poste, à quoi pourra servir ce poste pour ces pays. Les nouveaux pays montants devraient réfléchir sur ce point.

Et encore, ce qui rend le FMI attirant, est qu'il peut fournir un soutien financier à ses pays membres. Depuis 2009, les fonds que possède le FMI ont augmenté, passant de 250 milliards de dollars à 900 milliards de dollars. Pour vous donner une idée concrète de ces 900 milliards de dollars, les réserves en devises de la Chine ont déjà dépassé 3 000 milliards de dollars, soit plus du triple. D'ailleurs, les fonds du FMI, qui ont subitement augmenté, ont un caractère de bulle, du fait qu'ils sont liés à la politique monétaire souple de la réserve fédérale américaine. Ainsi à l'heure actuelle, le rôle du FMI est très limité pour sauver l'Europe de la crise de la dette, bien qu'il soit aux mains des Européens. Quel résultat y aura-t-il pour les nouveaux pays montants, si un candidat venant de ces pays émergents est élu directeur général du FMI ?

J'estime que si les pays en développement n'arrivent pas à augmenter leur part dans le FMI, ils devront établir un FMI qui leur appartiendra, ceci pour obtenir la justice et la transparence en terme de doit de vote au sens propre du terme.

A l'heure actuelle, les conditions sont déjà réunies pour la création de cet organisme. Avant la crise financière, les fonds possédés par le FMI n'étaient pas très importants. A l'heure actuelle, les forces réelles des nouvelles économies ont dépassé de loin les fonds du FMI. Selon une étude du journal britannique « Financial Times », les prêts accordés par deux banques nationales de la Chine à des pays en développement ont déjà dépassé ceux de la Banque mondiale.

Sur ce problème, les pays en développement doivent avoir confiance en eux-même. Cette confiance ne doit pas provenir de leurs importantes réserves en dollars, mais de la monnaie de leur propre pays. Retenons qu'on ne doit pas dépendre du dollar que les émissions incessantes rendront toujours plus nombreux. En comptant sur leurs dollars, les Etats-Unis pourraient toujours obtenir un droit de veto, quelle que soit leur part dans le nouveau FMI et même s'ils n'y participent pas directement. C'est une raison importante pour laquelle le Japon, qui possédait d'énormes réserves en dollars à l'époque, était incapable de lancer un « système monétaire japonais et européen » avec les pays d'Europe occidentale. Aujourd'hui, la Chine et les autres pays montants ont toutes les conditions pour établir un « système monétaire des nouveaux pays montants ».

(L'auteur de cet article est Zhou Shumu, chercheur adjoint du Centre d'échange économique international de Chine)

Source: le Quotidien du Peuple en ligne |

| |  Posté le 20-06-2011 à 21:18:50 Posté le 20-06-2011 à 21:18:50

| Le Quotidien du Peuple insiste sur la nécessité de donner aux pays émergents en à la Chine la place qu'ils méritent dans le FMI.

Des experts soulignent le poids économique de la Chine au sein du FMI

Le Fonds Monétaire International (FMI) aura un nouveau directeur général dans les prochains jours en remplacement de Dominique Strauss Khan (DSK) qui a démissionné en mai 2011 suite au scandale d'agression sexuelle contre une femme de chambre de Novotel de New York.

Pour un grand nombre d'observateurs, la succession de DSK à la tête du FMI doit aussi être l'occasion d'apporter de profondes réformes au sein de cette institution de Bretton Woods.

Dans un éditorial, le journal l'Observateur de la RD Congo souligne que le FMI doit devenir une institution plus représentatif avec une place de choix accordée aux pays émergeants, en l'occurence la Chine, le Brésil, l'Inde, l'Afrique du sud.

"Aujourd'hui, le poids économique de la Chine sur l'échiquier international est tellement important que ce pays doit avoir la place qui lui revient au sein des intitutions de Brettons Woods, en particulier au sein Fonds Monétaire International" , indique l'Observateur.

L'avenir de l'économie mondiale se trouve du côté de l'Asie, notamment du côté de la Chine, estime ce journal.

"C'est la raison pour laquelle d'ailleurs que tous les candidats au poste du directeur général du FMI passe par Pékin, New Delhi, Brasilia pour faire passer leur message et surtout pour solliciter le soutien de ces pays pour cette élection" , conclut l'Observateur.

De son côté, le Père jésuite Léon de Saint Moulin, démographe et historien belge de l'Université Catholique de Kinshasa, a souligné que la crise financière internationale de 2008 a démontré que le système économique mondial a atteint ses limites.

"On ne peut pas aujourd'hui, au 21ème siècle, diriger l'économie mondiale avec un système dont les méthodes sont celles du 20ème siècle c'est-à-dire de l'après deuxième guerre mondiale. Il faut à tout prix répenser le système économique mondial, en tenant compte de poids de pays émergeants tels que la Chine, l'Inde, le Brésil, mais aussi des pays en voie de développement en Afrique" , déclare de Saint Moulin.

Pour le Dr Emmanuel Kabongo Malu, professeur en philosophie de l'histoire, le Fons Monétaire International (FMI) est un instument du capitalisme qui a plus appauvri les pays en voie de développement, en l'occurence les pays africains.

"Aujourd'hui, la Chine qui fait office de locomotive des pays émergeants influent avec force sur l'échiquier économique mondial. Son poids économique, sa forte réserve en devise font que il faut désormais compter avec elle (la Chine) pour la bonne marche de l'économie mondiale. Il en est de même pour d'autres pays émergeants comme l'Inde, la Corée du sud, le Brésil, l'Afrique du Sud" , affirme Kabongo Malu.

Le professeur Henry Kokolo de l'école de journalisme Ifasic souligne quant à lui que la Chine jouera à coup sûr un rôle de premier plan dans l'environnement économique à venir.

"C'est la raison pour la quelle la Chine est de plus en plus mise à contribution pour résoudre certaines crises économiques notamment celle qui touche l'Espagne et la Grèce" , explique le professeur en relations Internationales à l'Ecole de journalisme IFASIC.

Pour le profeseur Henry Kokolo, le futur directeur général du FMI doit tenir compte des réformes profondes que bon nombre de spécialistes demandent pour que le FMI redevienne vraiment une institution porteuse de developpement et de bien-être économique et social pour la planète.

Source: xinhua 20.06.2011 |

| |  Posté le 30-07-2011 à 21:34:22 Posté le 30-07-2011 à 21:34:22

| Les échanges monétaires entre la Chine et le Kazakhstan s'effectuent désormais en yuan :

Les banques centrales de Chine et de Kazakhstan vont ouvrir des comptes spéciaux sur l'échange de devises

Les banques centrales du Kazakhstan et de Chine ont convenu d'ouvrir des comptes spéciaux, en vertu d'un accord d'échange entre le Yuan et le Tenge.

L'accord a été conclu lors de la septième réunion du sous-comité sino-Kazakh pour la coopération financière, qui s'est tenue lundi à Astana.

Les deux parties ont noté lors de la réunion que les échanges commerciaux entre les deux pays connaissaient une croissance stable, ce qui signifie que les deux pays peuvent utiliser leurs monnaies nationales pour les paiements.

Le Kazakhstan et la Chine se sont également mis d'accord pour renforcer leur partenariat sur les paiements en monnaies nationales et étrangères, pour améliorer le mécanisme de paiement entre des banques et pour envisager la possibilité de créer et d'améliorer le système de compensation en monnaies nationales.

Agence de presse Xinhua 2011/07/26 |

| |  Posté le 11-08-2011 à 00:10:39 Posté le 11-08-2011 à 00:10:39

| Ahmadinejad appelle à un nouveau système financier mondial

Le président iranien Mahmoud Ahmadinejad a appelé la communauté internationale à mettre en place un nouveau système financier mondial.

Lors de la cérémonie de l’entrée en fonction du nouveau ministre du pétrole iranien Roustom Qassemi, Ahmadinejad a insisté sur l’importance d’établir des marchés financiers parallèles pour frapper la domination des Etats-Unis sur le système financier mondial.

« Tant que nous ne prenons pas de mesures adéquates dans ce domaine, les revenus du pétrole iront directement aux poches des Américains, comme c’est le cas au niveau de la domination du dollar américain sur les marchés internationaux » , a-t-il annoncé.

Et d’ajouter que seuls les facteurs politiques fixent les prix du pétrole et non pas l’offre et la demande, appelant à la création d’une bourse concurrente pour le pétrole afin de mettre fin à la domination du dollar.

[...]

Source Al Manar |

| | | |  Posté le 01-09-2011 à 05:12:01 Posté le 01-09-2011 à 05:12:01

| L'impérialisme fait toujours la guerre aux peuples qui lui opposent une résistance. Et tous les moyens sont bons,

- en inventant Hitler pour écraser le mouvement communiste en Europe, surtout en URSS,

- en manipulant l'ONU pour piller la Corée, faire peur (sans réussir) aux chinois de Mao,

- avec les sionistes israéliens pour protéger les inéêts pétroliers du Moyen Orient

et avec les fantoches de l'Union européenne, Sarkozy, Cameron et les socialistes pour attaquer la Lybie et se préparer à la suite en Syrie.

Seule la dictature du prolétariat peut donner le moyen aux peuples de résister à ces agressions, pas les discussions stériles amenant le révisionnisme et l'abandon de l'objectif final, le renversement de l'ordre capitaliste. |

| |  Posté le 23-01-2012 à 00:11:48 Posté le 23-01-2012 à 00:11:48

| Le site d’information libanais Almanar publie le 22 janvier :

L’Iran et la Russie suppriment le dollar de leurs échanges commerciaux

L'ambassadeur iranien, à Moscou, a fait part de la suppression du dollar, dans les échanges commerciaux entre l’Iran et la Russie. Le Rial et le Rouble remplaceront désormais le dollar dans ces échanges, conformément à un accord conclu entre les deux parties, a déclaré Seyed Mahmoud-Reza Sajjadi.

Les actes de Téhéran sont avant tout une réponse aux nouvelles sanctions américaines imposées contre l'Iran.

Dans ce contexte M.Sajjadi explique: "Du point de vue de la Russie les sanctions contre la Banque centrale de l'Iran ne sont pas légitimes. Par sa démarche Moscou veut assurer que le problème avec le programme nucléaire iranien ne peut être résolu qu'à travers les négociations" .

De son côté, l’expert russe Leonid Poliakov estime que ce n’est pas seulement la politique, mais aussi les intérêts économiques qui expliquent la démarche russe.

"L'apparition d'un acteur tel que l'Iran c'est une nouvelle motivation pour l'économie russe", déclare pour sa part l'expert russe Dmitri Alexandrov.

Rappelons que début janvier le président américain Barack Obama a promulgué une loi de financement du Pentagone qui renforce les sanctions contre le secteur financier de l'Iran. Les nouvelles mesures prévoient d'autoriser Obama à geler les avoirs de toute institution financière étrangère qui commercerait avec la Banque centrale iranienne dans le secteur du pétrole. |

| |  Posté le 23-01-2012 à 04:45:26 Posté le 23-01-2012 à 04:45:26

| La Russie de Poutine n'étant pas à un retournement de veste près, il y a lieu d'être prudent avec ce genre de déclaration.

Les iraniens ne doivent pas oublier que la Russie, et la Chine, ont laissé faire l'ONU, c'est à dire l'OTAN, en Lybie pour se contenter de jouer les pleureuses une fois les bombardements du pays réalisés et khadafi assassiné. |

| |  Posté le 24-02-2012 à 23:26:23 Posté le 24-02-2012 à 23:26:23

| Source : latribune.fr avec Reuters

24/02/2012

à l'occasion du G20 ce week end,

Les Brics veulent créer leur banque

Des responsables de grand marchés émergents discuteront de la création d'une banque multilatérale pour financer des projets dans les pays en développement lors de la prochaine réunion du G20 ce week-end, a annoncé jeudi un haut responsable du gouvernement brésilien.

Les délégués du Brésil, de la Chine, de la Russie et de l'Inde, qui font partie des grands pays émergents (Brics), se réuniront samedi matin en marge de la réunion des ministres des Finances du G20.

"Ce sera discuté durant la réunion des Brics samedi" , a déclaré le responsable interrogé sur le projet de banque multilatérale. "L'idée est que les Brics offrent le capital de cette banque, mais nous devons encore discuter pour savoir si cette banque servira à octroyer des prêts à d'autres pays émergents" , a déclaré le responsable. "L'idée n'en est qu'à ses débuts" et les pays ne devraient pas à priori parvenir à une décision ce week-end, a-t-il précisé en ajoutant : "Le ministre (Guido Mantega) est bien disposé envers cette idée" .

Le Brésil, en forte croissance, cherche depuis des années à accroître son influence à la Banque mondiale et au Fonds monétaire international. Guido Mantega a appelé à une élection transparente pour le remplacement de Robert Zoellick à la présidence de la Banque mondiale. Celui-ci doit quitter son poste en juin.

Sur le blog Actu Forex – G20 : Les BRICS militent pour la création d’une nouvelle « banque mondiale » :

[...]Est ce le moyen de faire pression sur les pays occidentaux et particulièrement sur les États-Unis qui sont maitre du FMI et de la banque mondiale ? (de son vrai nom la banque internationale pour la reconstruction et le développement (BIRD))

Certainement, étant donné qu’il est de rigueur que cela soit un Européen au poste de président du FMI et un américain à la tête de la banque mondiale depuis leurs créations…[...]

Edité le 24-02-2012 à 23:36:11 par Xuan

|

| |  Posté le 25-02-2012 à 11:16:00 Posté le 25-02-2012 à 11:16:00

| | Quels faits nouveaux permettent d'avancer cette issue? QUi me réjouira,si elle se réalise assez rapidement. |

| |  Posté le 25-02-2012 à 14:22:05 Posté le 25-02-2012 à 14:22:05

| | On en saura davantage à la fin du week end. |

| |  Posté le 31-05-2012 à 00:06:40 Posté le 31-05-2012 à 00:06:40

| Deux événement plus récents confirment cette orientation. Elle progresse au rythme des rapports multilatéraux entre les BRICS, mais aussi entre d'autres états, avec une apparente lenteur.

Mais celle-ci est rendue nécessaire par les conséquences considérables, inédites et irréversibles de ces transformations.

______________

Le 2 avril le site Afrique démocratie titrait :

Les BRICS lâchent le dollar

Les pays du bloc des BRICS regroupant le Brésil, la Russie, l’Inde, la Chine et l’Afrique du Sud, ne devraient plus utiliser le dollar américain dans leurs échanges bilatéraux.

C’est ce qui a été décidé au terme 4e sommet des dirigeants de ces cinq pays, jeudi dernier dans la capitale indienne. Un document intitulé Déclaration de Delhi a été adopté par les BRICS dont les banques centrales ont signé, rapporte l’agence de presse Xinhua, «un accord-cadre sur les facilités de crédit entre les monnaies des cinq pays et une convention multilatérale de confirmation des facilités de crédit au sein des BRICS» .

Selon la même source, les deux accords consacrent le principe d’une coopération bilatérale dans un cadre multilatéral, afin de promouvoir les activités liées au commerce, aux services et aux investissements dans les monnaies nationales des cinq pays membres à l’intérieur de leurs frontières. Les BRICS peuvent ainsi utiliser leur propre monnaie dans le cadre des échanges commerciaux, des investissements bilatéraux et des activités de financement, ce qui pourrait, à terme, leur permettre de réduire leur dépendance par rapport au dollar américain, d’éviter les risques liés à la fluctuation des devises internationales et de réduire leurs frais commerciaux.

Dans la Déclaration de Delhi adoptée par ce sommet, les cinq pays membres ont exprimé, en outre, leur volonté d’étudier la faisabilité d’une banque de développement qui viserait à mettre les ressources des cinq pays en commun afin d’apporter un soutien financier aux projets d’infrastructure et de développement durable des BRICS, ainsi qu’à d’autres pays émergents ou en développement. Les experts estiment que l’approfondissement de la coopération financière entre les BRICS contribuera à la construction d’un système globalement plus équilibré pour ce qui est du commerce mondial, des devises et des prix des produits, exerçant ainsi une influence profonde sur l’économie mondiale.

Les pays du BRICS, qui connaissent une forte croissance économique, représentent près de 20% du total mondial du produit intérieur brut, plus de 15% de son volume des échanges et environ 75% des devises étrangères. Leur contribution à la croissance économique mondiale dépasse maintenant les 50%. Le bloc était au départ un concept commercial visant à offrir aux entreprises multinationales d’importants indices économiques pour profiter des chances commerciales dans les marchés émergents. Depuis, il évolué en un mécanisme de consultations multilatérales et de coopération entre les économies émergentes, avec la montée des pays en développement et avec la coopération Sud-Sud en plein essor au cours de la dernière décennie.

Quant à la décision d’abandonner le dollar, les experts estiment que cela devrait provoquer «un véritable basculement du monde» . Si à moyen terme, aucune monnaie, pas même l’euro, ne semble pouvoir remplacer le billet vert dans son statut de monnaie internationale hégémonique, un scénario de fragmentation de l’espace monétaire mondial n’est pas à écarter, rendant plus que jamais nécessaire un haut degré de coopération monétaire internationale

Lyes Mechti

Source: elwatan.com

______________

Hier, Le Figaro titrait La Chine et le Japon court-circuitent le dollar

Le site iranien IRNA reprenait le même titre : La Chine et le Japon court-circuitent le dollar

Téhéran.Irna. 29 Mai 2012.

Economie. Chine.

La Chine et le Japon vont démarrer dès vendredi un échange direct de leurs devises sans passer par l’intermédiaire du dollar américain, ont annoncé les deux pays ce mardi.

Pékin et Tokyo ont conclu un accord bilatéral qui permettra pour la première fois d’échanger directement entre le yuan et le yen vice-versa sans passer par le billet vert.

Cet accord sans précédent vise à dynamiser les échanges commerciaux et les investissements entre la deuxième et troisième économie de la planète à l’heure où les perspectives de la croissance mondiale sont en berne.

Jusqu'à présent, le yuan et le yen s'échangeaient via le dollar qui sert de pivot dans la détermination du taux de change. Ce système, peu pratique, fait que 60% des transactions bilatérales sont actuellement effectuées en dollar.

C'est la première fois que Pékin accepte de tels échanges directs avec une autre monnaie majeure.

"En évitant de passer par une tierce devise, nous allons rendre plus aisé l'usage des deux monnaies, limiter les risques de perte pour les banques, réduire le coût des transactions et stimuler le marché de Tokyo" , a expliqué mardi le ministre nippon des Finances, Jun Azumi.

La Banque populaire de Chine (BPC, banque centrale) a salué un "pas important" qui va "faciliter l'usage du renminbi (nom officiel du yuan) et du yen dans le commerce et l'investissement bilatéral, promouvoir la coopération financière et améliorer les liens économiques et financiers entre les deux pays" .

A Shanghai, à l'instar du système prévalant pour la fixation de la parité yuan/dollar, le taux de change yuan/yen sera décidé par la BPC et non par la loi de l'offre et de la demande.

Chaque matin avant l'ouverture des cotations, la banque centrale chinoise se renseignera sur les prix auprès des acteurs du marché, puis annoncera le cours central du yuan vis-à-vis du yen pour la journée à Shanghai, a expliqué la BPC, de la même manière qu'elle procède pour fixer le taux yuan/dollar.

Cette décision sino-japonaise intervient dans le cadre d'une série d'accords bilatéraux conclus fin décembre, destinés à faciliter et renforcer le commerce et les investissements bilatéraux entre la Chine et son voisin le Japon, respectivement deuxième et troisième puissances économiques mondiales.

Le site IRIB(Iran French Radio) va plus loin Chine-Japon : transactions, en monnaie nationale, fin du dollar!

IRIB- La Chine et le Japon, en tant que deuxième et troisième géants économiques du monde, commenceront l'échange direct de leurs devises, le yen et le yuan, à partir du 1er juin.

Le lundi 28 mai, les médias pékinois ont annoncé que la Chine et le Japon allaient démarrer un échange direct de leur devise, le Yen et le Yuan, sur le marché de Tokyo. Cette décision a été prise, dans le sillage d'un accord, conclu, en décembre dernier, lors de la visite du Premier ministre japonais, à Pékin.

Toujours, selon cet accord, le Japon pourra, désormais, acheter les bons de trésor publiés par le gouvernement chinois. Les experts sont d'avis que, vu le grand volume d'échanges commerciaux sino-japonaise, ce récent accord constitue le plus important accord concernant les coopérations financières entre ces deux pays.

A noter que le volume des échanges commerciaux entre la Chine et le Japon a atteint 358 milliards de dollars, en 2011. L'échange direct yen - yuan apportera quelques avantages, pour tous les deux pays; d'abord, les fluctuations de dollars n'auraient plus d'impact sur leurs échanges commerciaux, dont les mécanismes seraient, désormais, plus faciles. Jusque-là, les monnaies nippone et chinoise s'échangeaient, via un système incorporant le dollar comme pivot dans la détermination du taux de change, mais, désormais, les hommes d'affaires, les investisseurs et les patrons d'usines des deux pays pourront, tout simplement, utiliser la monnaie d'autrui, pour mener leurs transactions.

A l'heure actuelle, moins d'un pourcent des échanges commerciaux sino-japonais s'effectue, via le yuan, tandis que le Japon constitue le plus grand partenaire commercial de la Chine.

Pour d'aucun, cet échange direct sera dans l'intérêt de Pékin, plutôt que dans celui de Tokyo, car cela représente le premier pas, dans la transformation du yuan en une devise interchangeable international, ce qui favorisera les activités de la Chine, dans les marchés financiers du monde.

En effet, cet accord signifie que la Chine cherche à accéder à un pouvoir juste, au niveau de son poids économique, sur l'échiquier mondial.

A présent, le dollar américain, l'euro, le franc suisse, la livre britannique et le yen nippon s'affirment, en tant que cinq devises crédibles de plusieurs pays, du Fonds monétaire international et de la Banque mondiale, alors que la récente démarche de la Chine et du Japon pourra transformer le yuan en une des devises crédibles.

D'autre part, cette décision du Japon fait preuve de la confiance qu'il a dans l'économie chinoise et la méfiance qu'il éprouve envers l'économie des Etats-Unis et de l'Europe. Cet accord se fera, donc, en quelque sorte, au détriment de l'économie américaine et de l'euro, et pourra se traduire par une réduction des cours de ces devises, face aux autres devises.

______________

Comme on peut l'observer, ces événements - conséquence de la crise des subprimes et des dérèglements induits dans le commerce international - évoluent à l'échelle de plusieurs années. Mais leur progression est irréversible.

Ils traduisent tous deux la fin du dollar comme monnaie universelle d’échange international. .

Le dollar monnaie universelle constituait jusqu'ici, avec la puissance militaire qui l'accompagne, le pilier de l'hégémonie US.

Et la puissance militaire des USA repose elle-même sur la suprématie du dollar. |

| |  Posté le 02-06-2012 à 00:21:47 Posté le 02-06-2012 à 00:21:47

| Dans les Echos JM Vittori interprète cet événement à sa juste mesure.

Il en déduit que le yuan lui-même remplacera le dollar, ce qui ne tient pas compte d'autres aspects que j'ai souligné comme l'émergence financière des BRICS.

Dans tous les cas, le remplacement du dollar ne saurait attendre "au moins deux décennies de travail" , de sorte que le concurrent du dollar ne peut être exclusivement chinois.

Je publie quand même ce texte qui contient quelques infos intéressantes.

Quand la Chine prépare le concurrent du dollar

Par Jean-Marc Vittori | 01/06

C'est sans doute la plus vieille loi économique : la mauvaise monnaie chasse la bonne. Appelée loi de Gresham, du nom d'un commerçant anglais du XVI e siècle, elle était déjà exposée dans « Les Grenouilles », pièce du poète grec Aristophane écrite au V e siècle avant notre ère. Aujourd'hui, cette loi n'est plus seulement économique, mais aussi médiatique. La mauvaise monnaie chasse la bonne dans les portefeuilles... et dans l'information. Les malheurs de l'euro et de sa zone saturent les journaux tandis que la montée en puissance du yuan chinois se fait discrètement à l'autre bout du monde, pistée par quelques rares experts.

Cette ascension annonce pourtant un basculement majeur de la finance mondiale, comme il s'en produit une fois par siècle. Et les indices du changement se multiplient. A partir d'aujour-d'hui, il sera possible d'échanger des yuans chinois en yens japonais sans passer par le dollar américain. En mars-avril, les experts de la Société Générale ont recensé... 17 signes d'ouverture financière en Chine, de l'accroissement des marges de fluctuation du yuan face au dollar jusqu'à l'autorisation donnée aux banques chinoises de détenir des positions en devises à court terme en passant par l'achat de dette publique chinoise par le Japon et l'annonce du lancement de produits dérivés en yuans à Hong Kong. En septembre dernier, Air liquide a été le premier groupe français à emprunter en yuans, comme l'avaient fait peu avant Caterpillar ou Volkswagen. Pour Louis Gave, cofondateur du centre d'analyse économique Gavekal, la création d'un marché obligataire en yuans à Hong Kong restera dans l'histoire comme « l'événement financier le plus important de l'année 2011 » .

Jusqu'à présent, la « monnaie du peuple », ou renminbi, passait pour devise négligeable. Si la Chine est devenue un géant commercial et l'un des grands de ce monde économique, elle était considérée comme un nain monétaire. Pour Pékin, le contrôle strict de la monnaie et de la finance était une priorité absolue. Pas question de les laisser aux mains du marché ! Un taux de change largement sous-évalué était indispensable pour emmener le pays sur la route d'une croissance débridée, tirée par les exportations. Et il n'était pas question de reproduire les erreurs du Japon, où l'ouverture de la finance dans les années 1980 est soupçonnée d'avoir contribué au gonflement d'une formidable bulle spéculative et au marasme qui a suivi l'explosion de ladite bulle. Ni les errements des dragons d'Asie, qui ont libéralisé leurs finances dans les années 1990 juste avant de connaître à leur tour une grave crise en 1997-1998.

Mais le petit yuan est désormais rentré dans l'adolescence. C'est un choix politique, qui s'explique par deux raisons majeures. D'abord, la sous-évaluation du renminbi passait par un soutien au dollar de plus en plus insupportable. Au fil des ans, la Chine a stocké les plus formidables réserves de change de l'histoire, plus de 3.300 milliards de dollars à l'heure actuelle. En 2006, les trois quarts de ses réserves étaient investies en dollars. Or les Etats-Unis ne peuvent plus être considérés comme le pays de la certitude absolue. Ces dernières années, son déficit budgétaire a été largement financé par de l'argent fabriqué par la Réserve fédérale. Pékin a donc cherché à diversifier ses réserves, où le billet vert ne pèse désormais qu'un peu plus de la moitié du total. Au-delà, le but est clair : cesser d'accumuler de l'argent américain. Quitte à laisser enfin le yuan grandir.

C'est ici que commence la seconde raison : les dirigeants chinois ont décidé de changer le moteur de la croissance chinoise. La consommation et non plus l'exportation doit tirer l'activité. Les salaires doivent donc augmenter. L'an dernier par exemple, ils ont monté de 15 à 20 %. Du coup, les exportations ralentissent tandis que les importations accélèrent. L'excédent des échanges courants chinois, qui avait culminé à 10 % du PIB en 2007, est revenu à 5 % en 2009-2010 et pourrait dépasser à peine 2 % cette année. Dans ses dernières prévisions publiées fin avril, le FMI estime que l'excédent ne remontera pas au-delà de 4 % à moyen terme, alors qu'il prévoyait auparavant un surplus moitié plus grand. Dans le jargon du FMI, le message est clair : avec la flambée des salaires en Chine et son appréciation de 20 % face au dollar depuis 2005, le yuan n'est plus sous-évalué. Dès lors, il devient beaucoup plus facile d'abaisser les barrières qui empêchent les capitaux d'entrer et de sortir de Chine car les investisseurs n'auront plus la tentation d'y investir massivement pour spéculer sur la hausse du yuan. Dans un essai éclairant (1), l'économiste Shahin Vallée montre aussi comment la Chine développe offshore des marchés financiers en yuans, aujourd'hui à Hong Kong et bientôt Londres (où une obligation en yuans est cotée depuis début mai), pour développer le rôle du yuan à l'international sans bousculer les banques en Chine, à la santé fragile.

Bien sûr, la route est longue pour faire du yuan une grande monnaie internationale. Ouverture accrue de la Chine aux mouvements de capitaux, refonte du système bancaire et financier, émission massive d'obligations solides pour que d'autres pays puissent constituer des réserves en yuans, renforcement du cadre légal... Il y en a pour au moins deux décennies de travail. Il faudra aussi prendre toute une série de décisions dans un jeu politique qui se complique. Mais les Chinois ont prouvé leur capacité à agir à long terme. Et surtout, contrairement aux Japonais et aux Allemands dans les années 1980, ils semblent avoir envie de faire de leur monnaie une grande devise internationale, avec les responsabilités qui vont avec. L'euro n'est pas devenu assez puissant pour contester le dollar. Le yuan pourrait constituer le premier vrai rival de la monnaie américaine, qui domine le monde financier depuis près d'un siècle.

(1) « The Internationalisation Path of the Renminbi », Working Paper 2012/05, Bruegel, mars 2012. |

| |  Posté le 15-06-2012 à 13:54:43 Posté le 15-06-2012 à 13:54:43

| Le Quotidien du Peuple publie un nouvel article sur la nécessité de rompre avec la domination du dollar et sur le commerce direct Yen/Yuan :

Pour échapper au piège du Dollar

Les transactions directes Yen-Yuan sont une nouvelle étape que prend la Chine pour tenter de se dégager de la dépendance excessive envers la monnaie américaine.

Dans le cadre des efforts visant à stimuler le commerce et les investissements bilatéraux, la Chine et le Japon ont débuté l'échange direct de leurs monnaies à Shanghai et à Tokyo le 1er juin dernier.

Permettre au Yuan de procéder directement à des échanges avec une autre monnaie majeure autre que le Dollar américain aidera la Chine dans ses efforts pour acquérir une plus grande puissance financière et de négociation.

La plus grande leçon que la Chine a tiré de la crise financière mondiale, c'est qu'elle devrait faire pression pour réformer le système monétaire international et accélérer l'internationalisation du Yuan. Il est aussi devenu de plus en plus évident que le système monétaire mondial dominé par le Dollar a non seulement brisé le mécanisme de croissance économique normale du monde, mais aussi causé le chaos économique et financier dans le monde entier. Ce «piège du Dollar», on peut le trouver dans tous les coins du monde.

L'émergence de « l'ère du Dollar » au cours de la seconde moitié du 20e siècle a été dans une large mesure une conséquence du rôle décisif des États-Unis dans l'élaboration des règles du marché et des institutions mondiales. Le Dollar américain est ainsi devenu le centre du système monétaire du monde tandis que les autres pays, dépendant envers les exportations ou les ressources, ont dû rattacher leurs monnaies au dollar, affaiblissant ainsi l'indépendance de leurs politiques monétaires.